Как пользоваться пенсионной картой. Способы получения пенсии в Сбербанке

Сбербанк проводит активную работу, направленную на развитие клиентской базы и предложение оптимальных условий для обслуживания различных социальных групп. Пластиковая карта для пенсионеров — это особый банковский продукт, учитывающий интересы и потребности отдельных категорий граждан РФ.

Социальная карта Сбербанка России - что это такое

«Социальная» карта

Данный банковский продукт отличается особым функционалом и возможностями, которыми не обладают даже статусные карты других банков. Неуклонно растет число клиентов в лице пенсионеров, студентов, граждан, получающих пособия. Перевод данной категории граждан на обслуживание с помощью карты Maestro «Социальная» является приоритетной работой банка, способствуя многократному сокращению очередей в отделениях и позволяя комфортно и быстро совершать все необходимые платежи без посещения офиса.

Кто может получить Социальную карту Сбербанка

Социальный банковский продукт выпускается на основе платежной системы Mastercard в двух вариантах: для людей, достигших пенсионного возраста либо получающих определенные пособия, а также для студентов возрастом от 14 лет. Карта обладает широкими функциональными возможностями и выдается строго регламентировано следующим гражданам:

- клиентам банка, получающим пенсии по достижении определенного возраста;

- лицам, получающим пенсии по утере кормильца и другим, предусмотренным законом, случаям;

- пенсионерам по инвалидности.

Сбербанк выдвигает следующие требования к клиентам, претендующим на получение данного банковского продукта:

- физическое лицо, старше 14 лет, получающее пенсионные отчисления;

- наличие гражданства и прописки в регионе, где находится отделение банка-эмитента;

При отсутствии постоянной прописки по месту обращения за данным социальным банковским продуктом, банк выносит индивидуальное решение о выпуске по факту обращения. Отсутствие постоянной регистрации может стать причиной для отказа банком в выпуске.

Как получить социальную карту Сбербанка для пенсионеров

Для выпуска данного банковского продукта клиенту необходимо пройти простую процедуру оформления:

- обращение в банк с соответствующей просьбой;

- предъявить пакет документов, дающий основание на получение Maestro «Социальная»;

- заполнить стандартную форму заявления;

- передать в региональное отделение Пенсионного фонда информацию о переводе отчислений со сберегательной книжки на новые банковские реквизиты.

Таким образом, только пенсионер или гражданин, получающий пособие из бюджета, вправе обратиться в банк с заявлением на выпуск Maestro «Социальная». При открытии счета социальной карточки отделение Сбербанка может выдать справку с указанием всех требуемых реквизитов для предоставления их в Пенсионный фонд.

В некоторых случаях сотрудники отделения, где оформляется выпуск, берут на себя обязательство по информированию Пенсионного фонда о произошедших изменениях. Клиенту следует уточнить, каков порядок информирования государственных органов в своем отделении.

Сроки изготовления

Единого обязательного срока, в течение которого выпускаются данные карты, не существует. Срок изготовления зависит от конкретной ситуации по клиенту, места нахождения отделения и других факторов.

Общий срок, отводимый на выпуск данного банковского продукта, не может быть более 10 дней с даты вынесения положительного решения банка. Для Московского региона срок выпуска составляет не более 7 раб. дней. В остальных регионах срок оформления может составлять от двух до четырех недель, начиная с момента обращения клиента с соответствующей просьбой.

Возможности социальной карты

Условия обслуживания карты учитывают финансовые возможности и потребности граждан, получающих пенсионные отчисления и пособия. С помощью данного банковского продукта клиенты значительно расширяют свои возможности. К достоинствам Социальной карточки относят следующие характеристики:

Срок действия

Социальные карты от Сбербанка действительны в течение 3 лет с момента выпуска. Информация о месяце и годе окончания срока действия карты указана на лицевой стороне. Данные наносятся в формате месяц/год. Месяц, указанный на карте, является последним, в течение которого можно будет воспользоваться картой.

При получении карты выдается специальный пин-кодом, который требуется вводить при совершении ряда финансовых операций или при использовании банкомата. При наступлении даты, указанной на лицевой стороне, действие карточки прекращается, и совершать операции по ней будет невозможно.

Накануне истечения срока, банк самостоятельно инициирует перевыпуск. Если клиент заранее не уведомил банк об отказе от пролонгации, перевыпуск происходит автоматически.

Чтобы не испытывать сложностей с получением наличных и проведением регулярных обязательных платежей в период истечения срока действия, клиенту нужно заранее посетить офис банка, уточнить дату получения новой карты и сдать старую, с истекшим сроком действия. При необходимости, карта перевыпускается раньше положенного срока. Для этого клиент обращается с соответствующим заявлением в отделение банка.

Правила использования и условия обслуживания

Правила пользования и специальные условия, которые дает пенсионная карта Сбербанка:

Как начисляются проценты на Социальную карту Сбербанка

Особым преимуществом является возможность получения стабильного небольшого дохода без ограничения сумм снятия и пополнения. На остаток, хранящийся на счете клиента, начисляется дополнительный доход в размере 3,5 процентов годовых. Проценты на карте Сбербанка для пенсионеров позволят не только оплачивать банковское обслуживание, но и получать доход, размер которого зависит только от суммы остатка на счете. По сути, при выпуске социальной карты Maestro Сбербанк предоставляет условия получения дохода, приравненные к депозиту «Пенсионный плюс».

У держателей есть возможность увеличить доходность за счет капитализации процентов, которая производится ежеквартально. За каждые три месяца, прошедшие с момента получения карты, клиентам начисляются, выплачиваются или капитализируются проценты.

Благодаря социальной карте, у каждого клиента Сбербанка, получающего пенсионные отчисления и пособия, появляется уникальная возможность не только комфортно и быстро совершать платежи и переводы, но и накапливать сбережения с увеличением дохода в виде процентов.

Оформление банковской карты - распространенная процедура, с которой сталкивается каждый гражданин РФ. Наиболее актуальным будет вопрос для пенсионеров и работников социальной сферы. Желание финансовых учреждений расширить зону своего влияния является причиной того, что такие люди имеют возможность выбрать из множества предложений от государственных и других учреждений. Одним из таких продуктов является пенсионная карта Сбербанка. Узнать как выглядит пенсионная карта Сбербанка, а также заказать ее, можно одним из нескольких способов: посетив ближайшее отделение или заказав через работника пенсионного фонда.

Специфика выбора способа получения пенсии

Согласно действующему законодательству, каждый из пенсионеров вправе самостоятельно решать, каким способом ему удобно получать пенсию: в почтовом отделении, на банковскую карту, с привлечением специальных компаний. Наиболее удачным многие считают обращение в банк. Это связано выгодной стоимостью обслуживания и возможностью получить ряд дополнительных услуг клиентами, у которых есть дебетовые карты сбербанка для пенсионеров. То, насколько удачно выбран банк для совершения денежных платежей, повлияет в будущем на следующее:

- возможность использования других продуктов банка на выгодных условиях (оформление займа, оплата коммунальных, другие переводы);

- сведение к минимуму временные затраты на посещения отделения, которое находится в вашем районе, а не в другой части города;

- получение выгодных предложений от банка (бонусы за проведение транзакций в отдельных магазинах, возможность оплаты частями при покупке бытовой техники, начисление процентов за хранение денег на счете).

Учитывая такие особенности, выбирающему подходящий банк человеку стоит быть особо скрупулезным. Это в конечном итоге позволит исключить ряд проблем, что зачастую возникают со многими пенсионерами, у которых есть социальная карта. Заключаются они в необходимости поиска подходящего банкомата, снятии денег за отдельные транзакции, также других непредвиденных расходах.

Обратите внимание! В большинстве случаев в региональном отделении предложат переводить пенсию на один из государственных банков, и это весьма оправдано. В связи с рядом причин, многие пенсионеры могут отдавать предпочтение и другим банкам, однако явным лидером многие считают Сбербанк.

По окончании срока действия карты, новая будет принадлежать к платежной сиистеме МИР

Преимущества выпуска пенсионной карты в Сбербанке

Пенсионная карточка от Сбербанка - востребованный продукт, специально разработанный менеджерами финансового учреждения для категорий граждан, получающих пенсионные выплаты. Условия ее использования предусматривает следующее:

- отсутствие платы за обслуживание счета, независимости от количества проведенных транзакций;

- владельцы пластика Маэстро «Социальная» проценты за хранение получат в размере 3,5 годовых;

- смс-информирование о выгодных предложениях от банка (бесплатно на протяжении первых двух месяцев).

В силу представленного, многие пенсионеры предпочитают сотрудничать именно с этим банком. Подобное решение связано не только с выгодой, но и постоянным увеличением количества отделений во многих крупных городах нашей страны. Такая же ситуация и с сетью банкоматов, при использовании которых клиентам не придется ощущать никаких трудностей.

Важно! Все пенсионеры, которые получают начисления в кредитных организациях на территории РФ, предусматривающие осуществление операций с использованием платежных карт, будут переведены на национальную платежную систему «МИР».

Это будет сделано по мере истечения срока действия текущих банковских карт.

Оформление карты

Процесс открытия любого банковского счета, в тем числе и предусматривающего выпуск пластиковой карты, предусматривает личное посещение одного из отделений. Перед тем как отправиться в ближайшее из них, стоит убедиться в том, что все необходимые бумаги с собой. В пакет обязательных документов, что понадобятся при открытии счета для граждан, определившихся с тем, на какую карту лучше переводить пенсию, входит следующее:

- копия всех страниц паспорта РФ, в том числе и с пропиской;

- удостоверение пенсионера или выписка из регионального отделения фонда.

Обратите внимание. Если вы планируете оплачивать коммунальные услуги посредством личного кабинета, потребуется ваш номер телефона, на который будет отправлен одноразовый код для верификации.

Оформить пенсионную карту можно в отделении Сбербанка или ПФР

Оформление карты в отделении ПФР

Подача заявления от человека, которому потребовалась карта для получения пенсии, непосредственно через сотрудника МФЦ является одним из наиболее простых способов решить проблему. Однако работники данной структуры получат уведомление о возможности использовать банковскую карту только по истечении нескольких недель. В большинстве случаев, пенсия в следующем месяце приходит уже на новую, оформление которой было осуществлено. Однако иногда могут быть небольшие задержки, связанные с оформлением всех необходимых бумаг.

Как переоформить пенсию с другого банка на карту Сбербанка

В некоторых случаях пенсионеры, ранее получающие начисление в других финансовых учреждениях, принимают решение разорвать договор с предыдущей финансовой организацией и заключить новый со Сбербанком. Желающему разобраться в том, как оформить пенсионную карту в Сбербанке предстоит осуществить следующее:

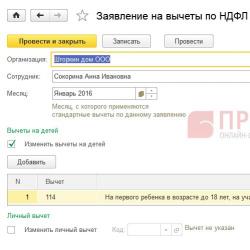

- Шаг 1. Обратится в ближайшее отделение Сбербанка с паспортом и другими документами. Написать заявление на выпуск социальной карты, срок действия которой составляет три года.

- Шаг 2. Дождаться двухнедельного срока, пред тем, как получить банковскую карту с реквизитами к ней. При необходимости сотрудник банка поможет создать вам личный кабинет, с помощью которого можно не только совершать платежи, но и заказывать мгновенную выписку, что сразу отразится на мониторе. Подобное дополнение также предназначено осуществление разнообразных настроек безопасности (блокировка, разблокировка, смена пин-кода, другое).

- Шаг 3. Посетить региональное отделение Пенсионного фонда, где составить заявление о переводе пенсии на выпущенную банковскую карту. При этом указывается номер счета и другие реквизиты.

Обратите внимание! Номер карты и реквизиты счета, на который будут зачисляться платежи - это не одно и тоже. В связи с этим во избежание недоразумений, важно позаботится о получении в отделении банка всех необходимых данных.

Многие пенсионеры доверяют именно Сбербанку

Мнения пенсионеров об использовании пластиковой карты от Сбербанка

Учитывая тот факт, что любому из пенсионеров, предпочитающему вариант получения пенсии на пластиковую карту, не придется зависеть от работников почтового отделения, впечатления большинства людей положительные, минусы практически не выявляются. Все они отмечают следующие преимущества обслуживания именно в Сбербанке:

- возможность подключения автоматического платежа, по условиям которого будет совершаться списание средств за коммунальные услуги или перечисление части денег на накопительный счет, что предусматривает карта для пенсии Сбербанк;

- использование для покупок в магазине как в продуктовом, так и другом, что в свою очередь снимает проблему с накоплением мелких денег, а также их хранением;

- безопасность, связанная с тем, что получение пенсии на пластиковую карту гарантирует сохранность средств от воров и мошенников;

- мгновенная блокировка с помощью смс или после звонка оператору в том случае, когда банковская она утеряна, а также бесплатная ее разблокировка по требованию владельца.

Январь 2019

Популярность всевозможных пластиковых карт неуклонно растёт не только среди молодого и средневозрастного населения, но и среди пенсионеров. Всё больше пожилых людей предпочитают получать пенсию непосредственно на банковскую карту, а не посещать почтовые отделения и стоять в немаленьких очередях. В данной публикации будут предложены к рассмотрению лучшие пенсионные карты.

Чем удобна пенсионная карта?

Процесс получения пенсии на карточку абсолютно по всем параметрам превосходит посещение почтового отделения. Поэтому те, кто ещё не оформил перевод пенсии на карту, должны непременно воспользоваться этой возможностью.

Основные плюсы получения пенсии на банковскую карту:

- Удобство и простота получения средств. За деньгами не нужно никуда идти, стоять в длинных очередях и тратить своё время. В определённый день месяца будут производиться начисления денежных средств на карточку. Снимать их можно в любое удобное время и в нужном количестве. А необходимые банкоматы зачастую находятся даже ближе, чем почтовое отделение.

- Начисление процентов на остаток денежных средств. Оно действует не во всех банках и не для всех дебетовых карт, однако можно найти вариант и с такими начислениями.

- Всевозможные скидки, кэшбэки и бонусы. Некоторые банковские организации предлагают пенсионерам более выгодно осуществлять покупки, а также предоставляют различные скидки в магазинах-партнёрах.

- Легкий процесс оплаты коммунальных и прочих платежей. Все счета за ЖКХ можно оплатить через личный кабинет онлайн-банка очень быстро. Нет необходимости обивать пороги различных платёжных отделений.

- Возможность получения быстрых денежных переводов от родных и близких. С использованием банковских карт эта процедура производится моментально - вне зависимости от времени суток и расстояния.

- Относительная безопасность пенсионных средств. Риск кражи наличных существенно снижается, так как деньги не нужно постоянно носить при себе.

С какими банками работает Пенсионный фонд Российской Федерации?

В процессе поиска наиболее подходящего предложения у пенсионера может возникнуть вопрос: «На карту какого банка можно получать пенсию?»

Ниже представлен ТОП-10 банков, с которыми работает Пенсионный фонд РФ.

- Сбербанк

- Россельхозбанк

- Открытие

- Тинькофф Банк

- Промсвязьбанк

- Совкомбанк

- Уралсиб

- УБРиР

- Почта Банк

В каком банке лучше получать пенсию?

В этой части статьи представлены лучшие пенсионные карты 2019 года. Ознакомившись с этими предложениями, пенсионеру будет проще сделать выбор в пользу оформления той или иной карты.

Сбербанк - пенсионная карта МИР

Вполне естественно, что самая надёжная и популярная банковская структура страны не смогла обойти стороной часть населения, достигшую пенсионного возраста. Подавляющее большинство пенсионеров получают пенсии именно на карточки Сбербанка, а огромное число банкоматов и филиалов в шаговой доступности является существенным плюсом для данной категории граждан.

Главные характеристики пенсионной дебетовой карты МИР:

- бесплатное годовое обслуживание;

- действие бонусной программы «Спасибо от Сбербанка» ;

- карта выдаётся сроком на 5 лет;

- величина % на остаток - 3,5% за год (начисления происходят раз в три месяца);

- стоимость мобильного банка - 30 рублей в месяц (первые 2 месяца пользование услугой бесплатное).

Почта Банк - пенсия на карту МИР

Банк предлагает хорошие условия для перевода пенсии на их карточку. Карта Почта Банка для получения пенсии позволяет получать выплату до 6% годовых на величину остатка каждый месяц. Такой процент действует при остатке на карте от 50 000 рублей. По карте начисляется кэшбэк 3% за оплату в категориях «Топливо», «Аптеки» и «Транспорт».

Открытие и обслуживание неименной карты бесплатное, а оформление именной обойдётся в 300 рублей. За пользование услугами мобильного и интернет-банкинга плата не взимается.

Бесплатное снятие наличных возможно через банкоматы этого банка либо банков-партнёров группы ВТБ . Ежемесячная стоимость СМС-информирования составляет 49 рублей (первые 2 месяца пользования бесплатны).

Россельхозбанк - карта для пенсионеров

Основные особенности карты МИР для зачисления пенсии здесь таковы:

- пластик сразу же можно получить на руки;

- плата за выпуск и обслуживание - 0 рублей;

- доход за остаток средств на счёте - до 6% годовых;

- действие бонусной программы «Урожай», по которой начисляются баллы за оплату с карты;

- снять наличные без комиссии можно в банкоматах Россельхозбанка, Росбанка, Альфа-Банка, Промсвязьбанка и Райффайзенбанка;

- месячная стоимость СМС-оповещений об операциях - 59 рублей.

Промсвязьбанк - выгодная карта для пенсионеров

Пенсионная дебетовка ПСБ выпускается и обслуживается бесплатно. Получить её на руки возможно в день обращения. Основные характеристики данного продукта следующие:

- выплаты по остатку средств - до 5% (такой процент действует, если ежедневный остаток не менее 3 000 рублей);

- денежные средства, находящиеся на счёте, застрахованы АСВ ;

- за оплату покупок в категориях «АЗС» и «Аптеки» начисляется кэшбэк в размере 3% (максимально можно накопить 3 000 баллов в месяц);

- СМС-информирование - 69 рублей в месяц.

Снимать денежные средства без комиссии можно как через банкоматы Промсвязьбанка, так и посредством банков-партнёров . К партнёрам ПСБ относятся следующие финансовые структуры:

- Бинбанк

- Альфа-Банк

- Россельхозбанк

ВТБ - бесплатная пенсионная мультикарта

Банк презентует лицам пенсионного возраста специализированную мультикарту с возможностью выбора бонусной программы - например, подключение опции кэшбэка на покупки в различных категориях либо действие повышенных процентов по остатку средств. Замена бонусной программы возможна раз в месяц.

Можно выбрать кэшбэк для наиболее понравившейся категории:

- до 2,5% за каждую покупку;

- до 10% за покупки в категории «Авто»;

- до 10% за оплату счетов в ресторанах;

Размер выплат по остатку средств на карте может достигать значения в 7,5% при подключении соответствующей бонусной опции в личном кабинете. Для бесплатного годового обслуживания достаточно получать на карту пенсию.

СМС-информирование финансовых операций по карте бесплатное, как и мобильный и интернет-банк, а для снятия наличных без комиссий действует довольно обширная сеть банкоматов ВТБ и его партнёрской группы .

Открытие - возврат средств от покупки в аптеках

Соответствующая карта выпускается в двух вариантах - моментальная либо именная. Стоимость годового обслуживания каждого варианта - 0 рублей.

По карте действует кэшбэк на покупки в любой аптеке - 3% потраченных средств вернутся обратно (но не более 3 тысяч в месяц). Выплаты процентов на остаток составляют от 3,5 до 4% и производятся каждый месяц.

К приятным бонусам этой пенсионной карты можно отнести бесплатное СМС-информирование и снятие наличных во всех банкоматах страны без комиссии.

Как оформить?

Для тех пенсионеров, кто уже ознакомился со всеми предложениями и выбрал наиболее оптимальное, необходимо знать порядок действий для перевода пенсии на вновь оформленную карту. Он таков:

- Изучение всех доступных предложений и выбор лучшего. В ходе этого шага пенсионер должен ознакомиться со всеми вышепредставленными картами и определиться с выбором в пользу той или иной, исходя из своих личных нужд и потребностей.

- Оформление желаемой пенсионной карты. На этом этапе потребуется либо посетить отделение выбранного банка, либо подать онлайн-заявку на сайте соответствующей финансовой организации. Для оформления потребуются пенсионное удостоверение и паспорт.

- Посещение отделения ПФР и подача соответствующего заявления. Конечным этапом станет поход в Пенсионный фонд и написание заявления на перевод пенсии по новым платёжным реквизитам. В следующем месяце пенсия будет начисляться уже на новую карту.

Тут важно сказать, что некоторые банковские организации самостоятельно производят подачу нужных заявлений в ПФР. В таком случае весь процесс по переводу пенсии на другую карточку ограничится первыми двумя шагами.

Видео по теме

Российским пенсионерам доступны два способа получения пенсии – через отделения почтовой связи и через кредитные учреждения. В случае выбора первого способа пенсионер должен определить – будет ли он получать пенсию в почтовом отделении, или ее будет доставлять почтальон. Если же пенсионер желает получать деньги через банк, пенсия будет зачисляться на его расчетный счет (счет карты) или счет по вкладу без комиссий в установленную дату.

Преимущество перечисления пенсии на карту банка очевидно – не нужно стоять в очередях или подстраиваться под график работы почтальона, тем более кредитная организация может начислять проценты на остаток средств на счете. Однако, в этом случае, встает вопрос выбора (оценки) банка – он должен быть крупным (с широкой сетью отделений и банкоматов) и надежным, а поскольку под эти критерии в первую очередь попадает Сбербанк , далее мы рассмотрим все плюсы и минусы получения пенсии в этом банке.

Способы получения пенсии в Сбербанке

Итак, в Сбербанке для пенсионеров разработано два варианта получения пенсии:

- на карту Сбербанк-Maestro «Социальная»;

- на сберкнижку, а точнее на вклад «Пенсионный плюс» .

Большинство пенсионеров предпочитают первый вариант – карту, однако есть и те люди, которым удобнее размещать средства по старинке, на сберкнижке. При этом базовые условия по вкладу и по карте ничем не отличаются:

- процентная ставка, начисляемая на остаток средств на счету – 3,5% годовых;

- ежеквартально осуществляется капитализация процентов (они присоединяются к телу вклада), за счет чего эффективная ставка выше номинальной и составляет 3,67%.

Рассмотрим условия вклада более подробно: вклад «Пенсионный плюс» оформляется сроком на 3 года, минимальная его сумма – 1 рубль, допустимо пополнение и снятие средств со счета (минимального неснижаемого остатка нет). При досрочном расторжении пенсионер не теряет уже начисленные проценты, но рассчитываются они без учета капитализации. Вклад можно пролонгировать, выписать к нему в банке доверенность и завещательное распоряжение. При обслуживании обязательно предоставлять не только паспорт, но и сберкнижку, которая в случае утери подлежит восстановлению.

В сравнении со вкладом «Пенсионный плюс» более удобным вариантом для пенсионеров, которые не боятся пользоваться банкоматом, конечно же, является карточка Maestro «Социальная», о ней – далее.

Как оформить карту Maestro «Социальная»?

Оформить социальную карту Сбербанка несложно. Если вы ранее не получали пенсию в Сбербанке, то необходимо:

- выбрать подходящее вам отделение Сбербанка;

- подать заявление, взяв с собой паспорт и пенсионное удостоверение;

- получить готовую карту и реквизиты, которые затем нужно передать в Пенсионный фонд. Ориентировочный срок выдачи карты – 7 рабочих дней для Москвы, Санкт-Петербурга, и 10 рабочих дней – для других регионов.

Если пенсионер получал пенсию в Сбербанке на сберкнижку, нужно только выбрать подходящее отделение, заполнить заявление на карту и забрать ее, когда она будет готова. Обращаться в Пенсионный фонд не нужно.

Потратив совсем немного времени на оформление карты, вы имеете возможность получить сразу несколько преимуществ: о них, а также об ограничениях, установленных для владельцев сберкарты для пенсионеров, – далее.

Преимущества и недостатки пенсионной карты от Сбербанка

Несомненными «плюсами» использования социальной карты от Сбербанка являются:

- возможность снимать средства со счета в любое удобное время, получая при этом невысокий, но все же доход в виде процентов, начисляемых на остаток;

- возможность оплачивать покупки в магазинах, аптеках, поликлиниках и т.д., получая при этом скидки. На сайте банка можно выбрать область, город и интересующую вас сферу торговли и услуг, чтобы узнать, где можно получить скидки в размерах до 12% (наиболее существенный дисконт пенсионерам предоставляют аптеки, оптики, продуктовые магазины и т.д.);

- возможность оформить поручение на частичное или полное автоматическое перечисление пенсии с карты на вклад «Пополняй» , процентная ставка по которому составляет от 5,30% до 6,60% (в зависимости от срока вклада);

- отсутствие платы за выпуск и перевыпуск основной карты, зачисление средств на счет держателя карты, снятие средств в банкомате, получение выписок, блокировку карты и т.д.;

- длительный срок действия карты – 3 года и автоматический перевыпуск карты (если за 60 дней до окончания срока ее действия клиент не уведомит банк об отказе от перевыпуска);

- возможность выпуска дополнительной карты на имя доверенного лица, которым может стать даже ребенок в возрасте от 10-ти лет, если он родственник пенсионера, или любой гражданин в возрасте от 14-ти лет, независимо от того, является он родственником держателя основной карты, или нет. Выпуск дополнительной карты стоит 150 рублей, за ее обслуживание в год взимается плата в размере 150 рублей. По дополнительной карте можно устанавливать ежемесячные лимиты на снятие средств и на осуществление платежей в торгово-сервисной сети.

Однако помимо «плюсов», у карты Сбербанк-Maestro «Социальной» есть и некоторые минусы:

- установлен суточный лимит на снятие средств в банкоматах – 150 000 рублей. При снятии суммы свыше 150 000 рублей в кассе банка пенсионеру придется оплатить комиссию – 0,5 % от суммы превышения суточного лимита;

- карта обслуживается только в банкоматной и терминальной сети Сбербанка;

- карта действует только на территории России;

- по карте Maestro «Социальная» невозможна конвертация валюты;

- карта не имеет CVV2/CVC2 кода, следовательно, оплачивать с ее помощью товары и услуги в сети интернет невозможно;

- при перевыпуске карты в случае ее утери, изменении личных данных держателя карты или потери пин-кода оплачивается комиссия – 30 рублей;

- при выдаче карты не в отделении, за которым закреплен счет клиента, взимается комиссия в пределах 300 рублей (устанавливается каждым территориальным банком индивидуально).

Несмотря на указанные недостатки, в целом пенсионная карта от Сбербанка является отличным решением для большинства пенсионеров. С ее помощью они могут не только получать свою пенсию в банкоматах и кассах, совершать покупки в магазинах и переводить средства на депозит, но и:

- осуществлять платежи в адрес юридических лиц в информационно-платежных терминалах Сбербанка;

- переводить средства с карты на карту в пределах Сбербанка;

- подключиться к сервису «Сбербанк ОнЛ@йн» и оформить на более выгодных условиях депозиты «Сохраняй ОнЛ@йн» и «Пополняй Онл@йн» (эти же вклады «ОнЛ@йн» можно оформить и через банкоматы и терминалы банка);

- подключить услугу «Мобильный банк» ;

- активировать услугу «Автоплатеж» для автоматического пополнения телефона, погашения кредита и т.д.

Безусловно, социальная карта Сбербанка – удобный инструмент для получения пенсии с целью ее повседневного использования. А вот накапливать пенсию на счете карты невыгодно. Докажем это на примере: предположим, что пенсионер весь год получает одну и ту же сумму трудовой пенсии – 11 000 рублей. Тогда его процентный доход (при ставке 3,5% годовых и ежеквартальной капитализации) за год составит всего 2 918 рублей, а сумма, которая накопится на счете карты за год - 145 918 руб. Всю накопленную за год сумму можно будет снять в банкомате Сбербанка за один раз и без комиссии.

Как мы видим, процентный доход весьма невелик, поэтому имеет смысл активировать услугу «Автоплатеж» и переводить все сумму или ее часть на счет депозита. Для этого предлагаем ознакомиться с

Время чтения ≈ 5 минут

Ключевое предназначение социальной карты Сбербанка Маэстро — зачисление на нее пенсионных выплат. Это дебетовая карточка, которая выдается гражданам на бесплатной основе, но с обязательным требованием — наличием права на получение пенсии. Кроме получения пенсий различного вида Социальную карту можно использовать просто в качестве дебетовой карточки, получать на нее различные пособия и социальные выплаты.

Это простая дебетовая пластиковая карточка, которую можно использовать для хранения собственных средств и проведения приходно-расходных операций. Ею можно расплачиваться во всех магазинах, которые принимают к оплате банковские карты, и в интернете. Кроме того, пенсионеры могут использовать платежное средство в качестве инструмента для накопления и приумножения собственных средств. На остаток средств на счету карты начисляется 3,5% годовых.

Как оформить социальную карту Сбербанка

Карта этого типа выдается гражданам бесплатно и не содержит условий внесения платы на обслуживания. Она полностью бесплатная. Для получения Социальной карты следует обратиться в любое отделение Сбербанка по работе с физическими лицами. С собой необходимо иметь паспорт и документ, подтверждающий получение пенсии.

Кроме того, в сети ходит информация, что карту можно получить и тем, кто получает другие социальные выплаты, а также имеет различные звания:

- почётный донор;

- ветеран труда;

- получает социальные выплаты, например по уходу за детьми при нахождении в декрете;

- получает ежемесячную денежную выплату по инвалидности;

- получает компенсацию по оплате коммунальных платежей в многодетной семье и оплаты муниципального детского сада;

- получил возврат подоходного налога по социальным налоговым вычетам.

Требования к держателям карт:

- достижение 18-ти лет;

- гражданство РФ;

- постоянная/временная регистрация.

Поле получения пенсионной карты на руки можно сразу использовать ее по назначению, совершая различные операции. Карточка не содержит кредитного лимита, поэтому можно не бояться уйти в минус при использовании.

Основные сведения о пенсионнной социальной карте:

- является именной (на лицевой стороне нанесены имя и фамилия держателя);

- обслуживается системой MasterCard Maestro с подключением программы скидок от этой системы;

- защищена электронным чипом (операции проводятся при знании ПИН-кода);

- карточка действует 3 года, после ее необходимо заменить;

- подключение к программе ;

- возможность выпуска дополнительных карт;

- выдача и обслуживание бесплатные.

Как пользоваться картой?

Для зачисления пенсии на эту карточку следует посетить отделение Пенсионного Фонда с реквизитами платежного средства (можно взять в любом Сбербанке при предъявлении паспорта или получить при выдаче карты на руки). После написания соответствующего заявления пенсия будет регулярно приходить на карту.

Вы можете совершать следующие операции:

- Снимать средства без комиссии в любом банкомате Сбербанка или в его отделениях.

- Класть средства на карту в любом банкомате Сбербанка с функцией приема наличных или в его отделениях.

- Оплачивать картой покупки в магазинах, сейчас практически все торговые точки предоставляют такую возможность.

Карта оснащена специальным чипом безопасности. При совершении любой операции необходимо указать ПИН-код. Этот код выдается в при оформлении Социальной карты. Категорически не рекомендуется записывать этот код на самой карте. В идеале его нужно запомнить.

Хранение и накопление средств

Сбербанк учитывает потребность пенсионеров в совершении накопления средств. При хранении собственных средств на счету карты банк начисляет 3,5% годовых. Начисление не зависит ни от каких условий. Если баланс карты положительный, Сбербанк начисляет процент. В отличие от вкладов, здесь нет условий и ограничений, проценты действуют всегда. Регулярность начисления — каждые три месяца.

Выпуск дополнительной карты

К основной пенсионной карте можно выпустить дополнительную и передать ее другому человеку. Дополнительная карта аналогична основной, имеет тот же счет и баланс, но главный владелец может установить лимиты на совершение операций. Например, дополнительную карту пенсионер может передать своим детям или внукам. Такую карту можно оформить даже для ребенка с 7-ми лет.

В чем плюсы дополнительной «Социальной» карты для ребенка

Дополнительный сервис

При оформлении Социальной карты можно сразу подключить Мобильный банк. В итоге при совершении любой операции по карте ее владелец получает на свой телефон сообщение с информацией о данной операции (сумма, дата, время, место). Это удобно. При зачислении пенсии, начисления процентов, оплате товаров и услуг, пополнения счета вы получаете сообщение. При этом в сообщение указывается и остаток средств на карте. Стоимость услуги по Социальной карте Сбербанка — 30 рублей ежемесячно.

При выдаче карты можно подключить и интернет-банк «Сбербанк онлайн». В итоге гражданин получает круглосуточный доступ к своему счету. Он может просматривать операции, совершать платежи, пополнять номера мобильных телефонов и даже оплачивать коммунальные услуги. Эта система имеет много возможностей и предполагает бесплатное использование.

Расплачиваясь картой Социальная в магазинах, держатель получает бонусы по программе «Спасибо». По мере накопления эти бонусы можно использовать в качестве оплаты в магазинах и организациях, которые являются партнерами Сбербанка в рамках акций. Таких партнеров очень много. Это продуктовые супермаркеты, магазины одежды и обуви, салоны связи, аптеки и многое другое.