Согласно принятой классификации налог на прибыль. Виды налогов и основания их классификации

Понятие налогов, их признаки и обязательные элементы

Определение 1

Налог – это индивидуальный и безвозмездный платеж, который взимается в обязательном порядке с юридических и физических лиц путем отчуждения принадлежащих им денежных средств для обеспечения деятельности и нормального функционирования государства и его муниципалитетов.

Налоги носят обязательный безвозмездный характер, взимаются в денежной форме, обладают публичностью и нецелевым характером.

Для того чтобы установить налог нужно определить его основные элементы, такие как:

- Объект налога – объектом выступают доход, имущество или товар.

- База для определения налога.

- Величина ставки налога.

- Налоговый период – это период, по завершению которого нужно определить налоговую базу и рассчитать сумму налога. В качестве периода определения налога выступают месяц, квартал или год.

- Порядок исчисления налоговых платежей.

- Порядок и сроки уплаты налога.

Классификация налогов

Определение 2

Классификация налогов представляет собой их распределение и группировку по определенным признакам.

По уровню установления налоги классифицируются на:

- Федеральные – устанавливаются и взимаются на всей территории РФ, такие как НДС, акцизы, НДФЛ, налог на прибыль организаций, на добычу полезных ископаемых, водный налог, сборы за пользование объектами животного мира и водных ресурсов, гос.пошлины.

- Региональные – устанавливаются Налоговым кодексом и взимаются на территории субъектов РФ. К этим налогам относятся: налог на имущество организаций, транспортный налог, налог на игорный бизнес.

- Местные - устанавливаются Налоговым кодексом и взимаются на территории муниципальных образований. Сюда включаются: земельный налог и налог на имущество физических лиц.

По способу изъятия:

- Прямые – те налоги, которые взимаются напрямую с доходов и имущества налогоплательщиков. Включают в себя НДФЛ, налог на прибыль организаций, налог на имущество.

- Косвенные – это такие налоги, которые включаются в стоимость реализуемых товаров, работ или услуг. К ним относятся такие налоги, как НДС, акцизы, таможенные пошлины и др.

По своему воздействию налоги бывают:

- Пропорциональные. Ставка данных налогов – это фиксированный процент к величине дохода или стоимости имущества.

- Прогрессивные. Их ставки увеличиваются с увеличением стоимости налогооблагаемого объекта.

- Регрессивные. Ставки этих налогов наоборот, снижаются при росте стоимости объекта обложения.

- Твёрдые. Величина налоговой ставки этих налогов представлена в виде абсолютной суммы на единицу налоговой базы.

По своему назначению налоги делятся на:

- Общие – после своего поступления в бюджет эти налоги идут на общие расходы государства.

- Специальные - включабт налоги, имеющие строгое целевое назначение, такие как, транспортный налог, налог на воспроизводство минерально-сырьевой базы.

В зависимости от субъектов налогообложения налоги классифицируются на:

- Налоги с юридических лиц – такие как, налог на имущество организаций, на прибыль.

- Налоги с физических лиц – сюда относятся НДФЛ, транспортный налог.

- Смешанные налоги – НДС, транспортный налог, на игорный бизнес и др.

В зависимости от объекта обложения налоги делятся на:

- Имущественные налоги – взимаются по факту владения юридическими и физическими лицами определённым имуществом или в связи с осуществлением операций, связанных с продажей (покупкой) имущества. Сюда включаются: транспортный налог, налог на имущество.

- Налоги, уплачиваемые с доходов – уплачиваются организациями и физическими лицами при получении дохода, такие как, налог на прибыль, НДФЛ.

- Налоги с потребления – уплачиваются с товаров, работ, услуг. К примеру, НДС, акцизы.

- Налоги, уплачиваемые с использования ресурсов. К этой группе относятся такие налоги, как налог на добычу полезных ископаемых, водный налог и др.

По способу обложения налоги делятся на:

- Уплачиваемы «по декларации» - эти налоги предусматривают обязанность самостоятельного расчета налогоплательщиком суммы налога, например, НДС, налог на прибыль и др.

- Уплачиваемые «у источника» - обязанность удержания и перечисления налога в бюджет ложится на налоговых агентов. К этим налогам относится НДФЛ.

- Уплачиваемые «по уведомлению» - обязанность по исчислению налога и уведомления налогоплательщиков о сумме и сроках уплаты налога возлагается на налоговые органы. К этим налогам относятся налоги, взимаемые с физических лиц.

Классификация налогов - группировка законодательно установленных налогов, сборов и других платежей, обусловленная целями и задачами их систематизации и сопоставления. В основу систематизации могут быть положены методы исчисления и взимания, распределения налогов по звеньям бюджетной системы, характер применяемых налоговых ставок, налоговых льгот и другие критерии.

Первая классификация налогов была построена на основе критерия перелагаемости налогов, который первоначально, еще в XVII в., был привязан к доходам землевладельца (поземельный налог - это прямой налог, остальные - косвенные). Впоследствии А. Смит, исходя из факторов производства (земля, труд, капитал), дополнил доход землевладельца доходами с капитала и труда и соответственно двумя прямыми налогами - на предпринимательскую прибыль владельца капитала и на заработную плату наемного работника. Косвенные же налоги, считал А. Смит, - это те налоги, которые связаны с расходами и перелагаются на потребителя». Лыкова Л.Н. Налоговая система России. Общее и особенное. - М.: Наука, 2009. - С. 59.

Наиболее существенное значение для современной теории и практики налогообложения имеют следующие основные виды классификации налогов:

– по способу взимания налогов;

– по органу, который устанавливает налоги;

– по целевой направленности введения налога;

– по субъекту-налогоплательщику;

– по уровню бюджета, в который зачисляется налоговый платеж;

– по порядку ведения бухучета;

– по срокам уплаты.

1. Классификация по способу взимания налогов:

– прямые налоги, которые взимаются непосредственно с доходов или имущества налогоплательщика;

– косвенные налоги, которые включаются в цену товаров, работ, услуг. Окончательным плательщиком косвенных налогов является потребитель товара, работы, услуги;

– пошлины и сборы.

Классификация по способу взимания налогов в экономической литературе определяется как традиционная. Несмотря на довольно сложный вариант группировки налогов одновременно по методам их взимания, характеру применяемых ставок, объектам налогообложения и налогоплательщикам, она получила широкое распространение. В основе этой системы лежит деление всех налогов на три разряда:

– прямые налоги;

– косвенные налоги;

– пошлины и сборы. Лыкова Л.Н. Налоговая система России. Общее и особенное. - М.: Наука, 2009. - С. 60.

Под прямыми налогами понимаются налоги на доходы и имущество, под косвенными -- налоги на товары и услуги. В разряд пошлин и сборов включаются все остальные налоги, не попавшие в два первых разряда.

Прямые налоги, в свою очередь, подразделяются на реальные и личные налоги. Разделение налогов на реальные и личные основывается на том, что реальными налогами облагаются отдельные вещи, принадлежащие налогоплательщикам, а личными налогами - совокупность доходов или имущество налогоплательщика. Группу прямых реальных налогов образуют поземельный, промысловый налоги, налоги на доходы от денежных капиталов, налог на ценные бумаги. В группу прямых личных налогов включают налог на доходы физических лиц, налог на прибыль (доход) акционерных обществ (корпорационный), налоги на имущество юридических и физических лиц, налог на прирост капитала, налог на сверхприбыль, подушный налог. К личным налогам относится также налог с имущества, переходящего в порядке наследования или дарения.

Косвенными налогами являются акцизы, государственные фискальные монополии, налоги с оборота, налог с продаж, НДС, таможенные пошлины и таможенные сборы, а также государственная пошлина. Понятие «акциз» может иметь как расширенное, так и узкое толкование. В группу акцизов могут включаться все виды налогов на товары и услуги (расширенное толкование). В этом случае акцизами называют не только налоги на определенные товары и услуги, но и налог на добавленную стоимость (универсальный акциз), налоги с продаж, импортные пошлины. Иногда таможенные импортные пошлины не включают в акцизы, иногда налоги с продаж выделяют в особую группу. Узкое толкование термина «акцизы» предусматривает отнесение к данной группе лишь налогов, взимаемых в виде надбавок к ценам или тарифам на отдельные конкретные товары и услуги. При расширенной трактовке эту группу налогов обычно называют индивидуальными акцизами. Налог на добавленную стоимость нередко рассматривают как разновидность налога с оборота и объединяют эти два налога в одну группу, противопоставляя им индивидуальные акцизы. Лыкова Л.Н. Налоговая система России. Общее и особенное. - М.: Наука, 2009. - С. 61.

2. Классификация в зависимости от органа, устанавливающего налоги (по уровню управления):

– федеральные налоги, элементы которых определяются федеральным законодательством и которые являются едиными на всей территории страны. Их устанавливает и вводит в действие высший представительный орган власти. Эти налоги могут зачисляться в бюджеты различных уровней;

– региональные налоги устанавливаются законодательными органами субъектов федерации и являются обязательными на территории данного субъекта;

– местные налоги вводятся в соответствии с Налоговым кодексом РФ и нормативно-правовыми актами органов местного самоуправления. Они вступают в действие после решения, принятого на местном уровне, и всегда являются источником дохода местных бюджетов (земельный налог, налог на рекламу).

3. Классификация по целевой направленности введения налогов:

– общие налоги, предназначенные для формирования доходов государственного бюджета в целом (например, НДС);

– целевые (специальные) налоги и отчисления, которые вводятся для финансирования конкретного направления государственных расходов. Для такого рода платежей часто создается специальный внебюджетный фонд.

4. Классификация по субъекту-налогоплательщику.

– налоги, взимаемые с физических лиц (например, налог на доходы физических лиц);

– налоги, взимаемые с юридических лиц (например, налог на прибыль организаций);

– смежные налоги, которые уплачивают как физические, так и юридические лица (например, земельный налог). Петров М. Налоговая система и налогообложение в России: Учебное пособие. - Ростов-на-Дону: Феникс, 2008. - С. 29.

5. Классификация по уровню бюджета, в который зачисляется налоговый платеж:

– закрепленные налоги, которые непосредственно и целиком поступают в тот или иной бюджет;

– регулирующие налоги, которые поступают одновременно в различные бюджеты в пропорции, определенной законодательством.

Данная форма классификации налогов, иначе именуемая как статусная классификация налогов, получила широкое распространение. Она основана на критерии многоуровневости бюджетных систем многих стран. Статусная классификация налогов и сборов применяется и в Российской Федерации. Согласно статье 12 Налогового кодекса РФ система налогов и сборов в РФ подразделяется на три группы:

– федеральные;

– региональные;

– местные.

6. Классификация по характеру отражения в бухгалтерском учете:

– включаемые в себестоимость или цену продукции;

– уменьшающие финансовый результат;

– уплачиваемые за счет налогооблагаемой прибыли;

– удерживаемые из доходов работника.

7. Классификация по срокам уплаты:

– срочные налоги, которые уплачиваются к сроку, определенному нормативными актами;

– периодично-календарные налоги, которые подразделяются на следующие разновидности: декадные, ежемесячные, ежеквартальные, полугодовые, годовые. Петров М. Налоговая система и налогообложение в России: Учебное пособие. - Ростов-на-Дону: Феникс, 2008. - С. 30.

Системы налогообложения в отдельных странах до сегодняшнего дня отличаются друг от друга. Данное обстоятельство может привести к существенным расхождениям и противоречиям при решении вопросов налогообложения между странами даже в тех случаях, когда при сопоставлении применяется единая методология группировки налогов. Поэтому искажения, возникающие в результате использования при международных сравнениях несопоставимых налоговых классификаций, приводят не только к неверным теоретическим выводам, но и могут быть причиной крупных практических просчетов, что часто имеет место в международных налоговых отношениях.

В практике международных сопоставлений применяется ряд систем налоговой классификации, к которым относятся следующие:

– ОЭСР - организации, объединяющей 24 промышленно развитые страны;

– Международного валютного фонда (МВФ);

– Системы национальных счетов (СНС);

– Европейской системы экономических интегрированных счетов (ЕСЭИС).

Классификация ОЭСР является наиболее подробной и в то же время самой простой. В зависимости от объекта налогообложения каждый налог имеет свой кодовый номер и отнесен к определенной группе и подгруппе. Внутри групп налоги подразделяются на периодические и непериодические, на взимаемые с физических и с юридических лиц, а также по другим существенным признакам.

Дробность в подразделении видов налогов и однородность объединения объектов классификации в разряды и группы позволяют не только анализировать и сопоставлять данные по отдельным налоговым группам, но и при соблюдении определенных правил производить корректную перегруппировку данных для конкретных целей исследования. Петров М. Налоговая система и налогообложение в России: Учебное пособие. - Ростов-на-Дону: Феникс, 2008. - С. 31.

Классификация Международного валютного фонда (МВФ) схожа с классификацией ОЭСР. Для обеих классификаций общими являются принципы формирования и названия основных групп (разделов) налогов. Однако классификация МВФ, по сравнению с классификацией ОЭСР, менее подробная и имеет ряд других несущественных различий.

От классификаций ОЭСР и МВФ существенно отличается классификация по Системе национальных счетов (СНС) и классификация по Европейской системе экономических интегрированных счетов (ЕСЭИС). Отличие заключается в том, что СНС использует подход, схожий с традиционной налоговой классификацией. Налоги подразделяются на прямые и косвенные, при этом в число налогов не включаются взносы на социальное страхование, а таможенные налоги, сборы и пошлины выделяются в самостоятельный раздел. Пошлины, сборы и налоги на использование отдельных видов товаров и услуг или на разрешение использовать товары или осуществлять определенные виды деятельности, объединяемые в один раздел классификациями ОЭСР и МВФ, здесь включаются в разные разделы. ЕСЭИС выделяет следующие налоговые группы: налоги на доходы и импорт (т.е. объединяет в одну группу внутренние косвенные налоги и таможенные пошлины и сборы, что не характерно ни для одной из вышеупомянутых налоговых классификаций), налоги на капитал, регистрационные сборы и пошлины.

Различия между классификациями ОЭСР и МВФ и классификациями СНС и ЕСЭИС определяются тем, что две первые системы подчинены задачам систематизации и международного сопоставления налоговых поступлений, а две последние направлены на решение проблем бухгалтерского учета при использовании методики национальных счетов. Отличия классификации МВФ от классификации ОЭСР вытекают из специфического подхода МВФ к регистрации и сопоставлению данных о внешней торговле и движении капитала. МВФ проводит большую детализацию в отношении налогов, пошлин и сборов в сфере международных расчетов. Петров М. Налоговая система и налогообложение в России: Учебное пособие. - Ростов-на-Дону: Феникс, 2008. - С. 32. Преимущество системы ОЭСР по сравнению с системами ЕСЭИС и СНС в области сравнительного анализа налоговых систем заключается в том, что первая классификация (это характерно и для системы МВФ) делает группы «прочих налогов» и «других налогов и сборов» самыми малочисленными, при том, что сгруппированные в разделы и подразделы, налоговые поступления разных стран становятся вполне сопоставимыми.

Таким образом, налоги в общепринятом понимании представляют собой не что иное, как обязательные платежи, устанавливаемые государством и регулярно взимаемые им с граждан и юридических лиц. В более конкретном смысле понятие налога включает в себя еще и различные сборы, пошлины и другие обязательные платежи, вносимые в бюджет соответствующего уровня или во внебюджетные фонды в порядке и на условиях, определяемых соответствующими законодательными актами. Все налоги, взимаемые с граждан и юридических лиц разделяют на прямые и косвенные.

налог финансовый материальный политика

НК РФ предусматривает одну классификацию налогов и сборов: все налоги и сборы, взимаемые в Российской Федерации, делятся на федеральные, региональные и местные (п. 1 ст. 12НК РФ).

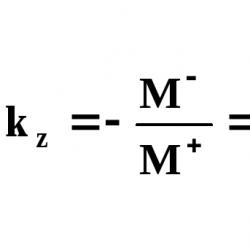

Общую классификацию налогов и сборов можно представить в следующем виде (Рис.1)

Рис.1

Федеральными признаются налоги и сборы, устанавливаемые НК и обязательные к уплате на всей территории РФ. Региональными - налоги и сборы, устанавливаемые НК РФ и законами субъектов РФ, вводимые в действие в соответствии с НК РФ, законами субъектов РФ и обязательные к уплате на территориях субъектов РФ. Местными - налоги и сборы, устанавливаемые НК РФ и нормативными правовыми актами представительных органов местного самоуправления, вводимые в действие в соответствии с НК РФ нормативными правовыми актами представительных органов местного самоуправления и обязательные к уплате на территориях соответствующих муниципальных образований.

К федеральным налогам и сборам относятся :

- - налог на добавленную стоимость;

- - акцизы;

- - налог на прибыль организаций;

- - налог на доходы физических лиц;

- - единый социальный налог;

- - государственная пошлина;

- - налог на наследование и дарение;

- - сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

- - налог на добычу полезных ископаемых;

- - водный налог.

К региональным налогам и сборам относятся:

- - налог на имущество организаций;

- - транспортный налог;

- - налог на игорный бизнес.

К местным налогам и сборам относятся:

- - земельный налог;

- - налог на имущество физических лиц.

Налоги подразделяются на налоги, уплачиваемые физическими лицами; налоги, уплачиваемые организациями; смешанные налоги, уплачиваемые как физическими лицами, так и организациями.

По объекту обложения выделяют: 1) налоги на имущество; 2) налоги на доходы (прибыль); 3) налоги на определенные виды деятельности.

Классификация налогов на прямые и косвенные. Критерием классификации выступает субъект, несущий налоговое бремя. Для прямых налогов таким лицом выступает непосредственно налогоплательщик, для косвенных - конечный потребитель (покупатель) товаров, работ или услуг. Налогоплательщик включает сумму косвенного налога в цену товара, перекладывая реальное бремя его уплаты на покупателя. В случае дальнейшей перепродажи этот покупатель, в свою очередь, становится налогоплательщиком.

Прямые налоги, в свою очередь, принято классифицировать на личные и реальные. Размер личных налогов определяется полученными доходами, реальные налоги исчисляются в зависимости не от действительных, а от предполагаемых доходов налогоплательщика.

По масштабам применения косвенные налоги с определенной долей условности можно разделить на универсальные и специальные. Универсальным является налог на добавленную стоимость, которым облагается реализация практически любого товара (работы, услуги). Обложению специальными налогами (например, акцизами) подлежит лишь узкий, ограниченный перечень товаров.

По порядку исчисления налоги подразделяются на окладные и неокладные. Окладные налоги исчисляются налоговыми органами. К ним относится ряд налогов, уплачиваемых физическими лицами (транспортный налог, земельный налог). Налоги, исчисляемые частными лицами, относятся к неокладным.

Налоги можно классифицировать на целевые и общие (нецелевые). Налоги не могут увязываться с определенными расходами бюджета, они обеспечивают общую совокупность всех расходов государства.

В определенных случаях налог может носить целевую направленность, обусловленную интересами определенных групп населения либо отраслей хозяйства или ведомств. Целевым является единый социальный налог, который по установленным нормативам зачисляется в государственные внебюджетные фонды.

Налоги классифицируют на ординарные и чрезвычайные. Чрезвычайные налоги вводятся в условиях каких-либо особых обстоятельств, к которым могут относиться стихийные бедствия, войны, блокады, техногенные аварии и катастрофы.

Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства или муниципальных образований .

Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами юридически значимых действий.

Классификация налогов — это распределение налогов и сборов по определенным группам, обусловленное целями и задачами систематизации и сопоставлений. В настоящее время виды налогов и сборов как важнейшей составляющей налоговой системы весьма разнообразны. Налоги можно классифицировать по разным признакам.

Все налоги, действующие на территории РФ, в зависимости от уровня установления подразделяются на три вида:

- федеральные:

- региональные;

- местные.

Федеральные налоги устанавливаются, отменяются и изменяются НК РФ и обязательны к уплате на всей территории РФ.

Региональные налоги устанавливаются НК РФ и обязательны к уплате на всей территории соответствующих субъектов РФ. Правительство субъектов Федерации наделено правом вводить или отменять региональные налоги на своей территории и изменять некоторые элементы налогообложения в соответствии с действующим федеральным законодательством.

Местные налоги регламентируются законодательными актами федеральных органов власти и законами субъектов РФ. Органам местного самоуправления в соответствии с НК РФ предоставлено право вводить или отменять на территории муниципального образования местные налоги и сборы.

Классификация налогов в РФ в зависимости от уровня установления:

При введении в действие на территории соответствующего субъекта РФ налога на недвижимость прекращается действие налога на имущество организаций, налога на имущество физических лиц и земельного налога.

В зависимости от метода взимания налоги подразделяются следующим образом:

- прямые;

- косвенные.

Прямые налоги устанавливаются непосредственно на доход или имущество налогоплательщика, владение и пользование которым служит основанием для налогообложения.

К прямым налогам относятся:

- налог на доходы физических лиц;

- налог на прибыль организаций;

- налоги на имущество как юридических, так и физических лиц.

Косвенные налоги нередко называются налогами на потребление, непосредственно включаются в цену товара (работы, услуги) в виде надбавки и уплачиваются потребителями. Эти налоги предназначены для перенесения реального налогового бремени на конечного потребителя. При косвенном налогообложении субъектом налога является продавец товара (работы, услуги), а носителем и фактическим плательщиком данного налога выступает потребитель.

К косвенным налогам относятся:

- налог на добавленную стоимость;

- акцизы;

- таможенные пошлины и др.

Косвенные налоги — наиболее простые для государства с точки зрения их взимания, но достаточно сложные для налогоплательщика с точки зрения укрывательства от их уплаты. Привлекательны для государства эти налоги еще и потому, что их поступления в казну прямо не привязаны к финансово-хозяйственной деятельности субъекта налогообложения и фискальный эффект достигается в условиях падения производства и даже убыточной работы организаций.

Вместе с тем государство в силу этих особенностей косвенного налогообложения вынуждено использовать и прямые налоги, чтобы под налоговое воздействие подпало как можно большее число объектов деятельности налогоплательщика. Все это в комплексе создает достаточную устойчивость налоговых поступлений и одновременно усиливает зависимость размера уплачиваемых налогоплательщиком налогов от эффективности его деятельности.

Нередко на практике проводят разделение налогов в зависимости от их использования:

- общие;

- специальные.

К общим налогам относятся большинство взимаемых в любой налоговой системе налогов. Их отличительная особенность заключается том, что после поступления в бюджет они обезличиваются и расходуются на цели, определенные в соответствующем бюджете.

В отличие от них специальные налоги имеют строго целевое предназначение и «закреплены» за определенными видами расходов.

В частности, в РФ примером специальных налогов могут служить:

- транспортный налог;

- налог на воспроизводство минерально-сырьевой базы.

В зависимости от установленных ставок налогообложения налоги бывают:

- твердыми;

- процентными (пропорциональными, прогрессивными и регрессивными).

В зависимости от финансово-экономической целесообразности и отражения в бухгалтерском учете налоги классифицируются следующим образом:

- включаемые в продажную цену товаров (работ, услуг);

- относимые на издержки обращения и затраты производства;

- относимые на финансовые результаты;

- уплачиваемые за счет чистой прибыли, остающейся в распоряжении налогоплательщика.

В зависимости от принадлежности к уровню бюджета налоги можно подразделить так:

- закрепленные;

- регулирующие.

Закрепленные налоги непосредственно и целиком поступают в конкретный бюджет или во внебюджетный фонд. Среди них выделяют налоги, поступающие в федеральный, региональный и местные бюджеты.

Регулирующие налоги поступают одновременно в бюджеты разных уровней в пропорции, определенной бюджетным законодательством.

Классификация налогов в РФ в зависимости от субъектов налогообложения:

Специальные налоговые режимы в соответствии с НК РФ:

- система налогообложения в виде единого налога на вмененный доход для определенных видов деятельности;

- упрощенная система налогообложения;

- система налогообложения для сельскохозяйственных товаропроизводителей;

- система налогообложения при выполнении соглашений о разделе продукции.

Особенность этих налогов состоит в том, что со дня их введения на территории соответствующих субъектов Федерации с налогоплательщиков, как правило, прекращается взимание большинства налогов, предусмотренных НК РФ.

Видовое многообразие налогов предполагает их классификацию по различным основаниям.

1. В зависимости от плательщика:

1) налоги с организаций - обязательные платежи, взыскиваемые только с налогоплателыциковорганизаций,в том числе налог на добавленную стоимость, налог на прибыль и др. 2) налоги с физических лиц - обязательные платежи, взимаемые синдивидуальных налогоплательщиков - физических лиц (налог на доходы физических лиц, налог на имущество физических лиц и др.);

3) общие налоги для физических лиц и организаций - обязательные платежи, уплачиваемые всеми категориями налогоплательщиков независимо от их организационноправового статуса. Наличие общихналогов обусловлено тем, что главным принципом их взимания является наличие какого-либо объекта в собственности лица (например, земельный налог).

2. В зависимости от формы обложения:

1) прямые (подоходноимущественные) - налоги, взимаемые в процессе приобретения материальных благ, определяемые размером объекта обложения и уплачиваемые производителем или собственником (налог на прибыль и др.). Прямые налоги подразделяются на:

личные - налоги, уплачиваемые налогоплательщиком за счет и в зависимости от полученного дохода (прибыли) и учитывающие финансовую состоятельность плательщика (например, налог на доходы физических лиц, налог на прибыль (доход) организаций);

реальные - налоги, уплачиваемые с имущества, в основе которых лежит не реальный, а предполагаемый средний доход, получение которого только ожидается.Ставки реальных налогов рассчитываются, как правило, по результатам деятельности нескольких одинаковых категорий налогоплательщиков (например, единый налог на вмененный доход, налог на игорный бизнес, земельный налог);

2) косвенные (на потребление) - налоги, взимаемые в процессе расходования материальных благ, определяемые размером потребления, включаемые в виде надбавки к цене товара и уплачиваемые потребителем (акцизы, налог на добавленную стоимость и др.); при косвенном налогообложенииформальным плательщиком выступает продавец товара (работ, услуг), являющийся как бы посредником между государственной казной и потребителем товара (работ, услуг), а реальным же плательщиком налогаявляется потребитель (именно критерий соотношения юридического и фактического плательщика является одним из основных при разграничении налогов на прямые и косвенные).

3. По территориальному уровню

:

1) федеральные налоги - устанавливаемые и вводимые в действие федеральным органом представительной власти - Государственной Думой РФ. Перечень федеральных налогов и их ставки являются едиными на всей территории Российской Федерации и не могут быть изменены органами государственной власти субъектов РФ или органами местного самоуправления. Согласно п. 2 ст. 12 НК РФ федеральные налоги должны устанавливаться непосредственно НК РФ (например, единый социальный налог, водный налог, акцизы);

2) налоги субъектов РФ - налоги, перечисленные в НК РФ, но вводимые в действие представительными (законодательными) органами государственной власти субъектов РФ и обязательные к уплате только на территории соответствующего субъекта РФ (например, налог на имущество организаций, транспортныйналог, налог на игорный бизнес);

3) местные налоги - налоги, устанавливаемые НК РФ, но вводимые в действие представительными органами местного самоуправления и обязательные к уплате на территории соответствующего муниципального образования (например, земельный налог, налог на имущество физических лиц).

4. В зависимости от канала поступления:

1) государственные - налоги, полностью зачисляемые в государственные бюджеты;

2) местные - налоги, полностью зачисляемые в муниципальные бюджеты;

3) пропорциональные - налоги, распределяемые между бюджетами различных уровней по определенным квотам;

4) внебюджетные - налоги, поступающие в определенные внебюджетные фонды.

5. В зависимости от характера использования:

1) налоги общего значения, используемые на общие цели, без конкретизации мероприятий или затрат, на которые они расхо

дуются; таковыми являются большинство налогов, взимаемых в Российской Федерации;

2) целевые налоги, зачисляемые в целевые внебюджетные фонды или выделяемые в бюджете отдельной строкой и предназначенные для финансирования конкретноопределенных мероприятий (например, земельный налог).

6. В зависимости от периодичности взимания:

1) разовые - налоги, уплачиваемые один раз в течение определенного периода при совершении конкретных действий (например, единый налог на вмененный доход);

2) регулярные налоги - взимаемые систематически, через определенные промежутки времени и в течение всего периода владения или деятельности плательщика (налог на доходы физических лиц, налог на имущество организаций и др.).

5.Налоговая система.Основы законодательства о налогах и сборах. Принципы налогообложения.

Налоговая система - совокупность налогов и сборов, установленных государством и взимаемых с целью создания центрального общегосударственного фонда финансовых ресурсов, а также совокупность принципов, способов, форм и методових взимания. Основой налоговой системы являются налоги и сборы. С помощью налоговой системы государство реализует свои функции по управлению (регулированию, распределению и перераспределению) финансовыми потоками в государстве и в более широком смысле экономикой страны вообще.

Законодательство о налогах и сборах состоит из :

Законодательства Российской Федерации о налогах и сборах (Налоговый кодекс РФ и принятые в соответствии с ним федеральные законы о налогах и сборах);

Законодательства субъектов РФ о налогах и сборах (законы и иные нормативные правовые акты о налогах и сборах субъектов РФ, принятые в соответствии с Налоговым кодексом);

Нормативных правовых актов органов местного самоуправления о местных налогах и сборах, принятых представительными органами местного самоуправления в соответствии с Налоговым кодексом.

Нормативные акты иного уровня в категорию законодательства о налогах и сборах не входят.

Определение несоответствия актов налогового законодательства Налоговому кодексу. Нормативный правовой акт о налогах и сборах признается не соответствующим кодексу, если имеет место хотя бы одно из следующих обстоятельств:

Издан органом, не имеющим права издавать подобного рода акты, либо с нарушением установленного порядка издания;

Отменяет или ограничивает установленные кодексом права налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей либо полномочия налоговых органов, таможенных органов, органов государственных внебюджетных фондов;

Изменяет определенные кодексом обязанности участников налоговых правоотношений, а также иных лиц, обязанности которых установлены Налоговым кодексом;

Запрещает разрешенные кодексом действия налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей и др.

Принципы налогообложения в РФ таковы :

1) принцип справедливости;

2) принцип простоты – все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика;

3) принцип установления налогов – каждое лицо должно уплачивать законно установленные налоги и сборы. Ни на кого не может быть возложена обязанность уплачивать налоги и сборы, а также иные взносы и платежи, не предусмотренныеНК РФ либо установленные в ином порядке, чем это определено НК РФ;

4) принцип установления уровня налоговой ставки с учетом фактической способности уплаты налога налогоплательщиком;

5) принцип всеобщности и равенства налогообложения – налоги и сборы не могут иметь дискриминационный характер и различно применяться исходя из социальных, расовых, национальных, религиозных и иных подобных критериев. Не допускается устанавливать дифференцированные ставки налогов и сборов, налоговые льготы в зависимости от формы собственности, гражданства физических лиц или места происхождения капитала;

6) принцип однократности налогообложения, недопустимости многократного налогообложения;

7) принцип понятности, удобства системы взимания налогов – налоги и сборы должны иметь экономическое основание и не могут быть произвольными. Недопустимы налоги и сборы, препятствующие реализации гражданами своих конституционных прав;

8) принцип гибкости налоговой системы к изменениям экономической и социально-политической обстановки;

9) принцип обеспечения наиболее рационального перераспределения внутреннего продукта;

10) принцип недопустимости нарушения единого экономического пространства РФ. Не допускается прямо или косвенно ограничивать свободное перемещение в пределах территории РФ товаров, либо иначе ограничивать или создавать препятствия не запрещенной экономической деятельности физических лиц и организаций.