Стандарты swift (свифт): типы и категории сообщений. Системы межбанковских расчетов развитых стран Деятельность клиринговых палат

Уведомление банком, ведущим счет о кредитовании суммы счета получателя сообщения (владельца счета)

999 – может передаваться любая информация (свободный формат).

Типы сообщения.

3 знак – 5. (если запрос по сообщению).

Если ответ – то 6 в конце.

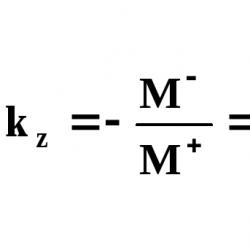

*Тип сообщения – трехзначный код: n9M

2 цифра – (9)

3 цифра (M):

0 – уведомление

2 – требование об овуляции (???)

Примечания по форматам:

Когда смотрим на 200 и 202,то это банковские переводы!!! Не ищем комиссии, а рассматриваем с позиции банк перевода. 200 и 202 – банк перевод в пользу 3го банка – это 202 формат (транзитные платежи). А 200 – это перевод своих собст-х ср-в одного банка на совй кор счет, ведущийся в другом ком. Банке.

Чтобы не дублировать инфо – были введены свифтовые системы.

В аккредитивной сделке очень много опреаций, которые совершают банк – подтверждение док-го аккредитива и др. все эти опреации идут отдельными форматами.!!! (7 категория)

760 форматом с операциями

Дебетование счета - это списание ДС со счета

Кредитование – зачисление на счет клиента

900 служат для подтверждения…

Баланс банка – наоборот от баланса п/п

48. Обеспечение безопасности функционирования SWIFT. Преимущества и недостатки системы SWIFT

Вопросами безопасности занимается управление генерального инспектора, проводятся проверки внешними аудиторами безопасности.

Существует строгое определение ответственности между пользователями (отвечают за правильную эксплуатацию оборудования и правильность передаваемых сообщений) и обществом (вся остальная ответственность).

Ключи шифрования в целях безопасности меняются раз в полгода.

Вся сама архитектура системы особо защищена, так как есть резервные операционные центры (режим горячего резервирования).

Преимущества: надежность передачи сообщения, сокращение расходов, быстрый способ доставки сообщений в любую точку мира (срочное – до 5 минут, текущее – до 20 минут), гарантия финансовой защиты (если по вине СВИФТ сообщение не достигло адресата, то СВИФТ берет на себя всю ответственность за опоздание сообщения);

Недостатки: дороговизна вступления в СВИФТ и большая зависимость работы СВИФТ от технических средств.

Для SWIFT качественное обслуживание это: сохранность, точность, конфиденциальность и стабильность. Поэтому для интегральной надежности системы необходимым показателям должны отвечать аппаратное и программное обеспечение, помещения, а также персонал, который обслуживает сеть коммуникаций.

Надежность гарантирует Генеральная инспекция, в обязанности которой входит проверка деятельности всей компании и ее подразделений. Что бы обеспечить полную свободу действий, эта группа подотчетна непосредственно Совету директоров SWIFT. Кроме того, практикуются регулярные ревизии с привлечением независимых аудиторов.

Для всех помещений SWIFT устанавливается режим ограниченного и контролируемого доступа, действуют специальные инструкции на случай форс-мажорных обстоятельств.

Все региональные процессоры постоянно контролируются с Оперативного центра. Специальная система автоматически определяет несанкционированные проникновения в региональный процессор, фиксирует аномалии и дает возможность системным операторам применить необходимые меры относительно к ситуации. При необходимости, региональный процессор можно изолировать или блокировать.

Таким образом, безопасность системы SWIFT состоит из многоуровневых комбинаций физической безопасности, безопасности линий передачи, безопасности функционирования и процедурной безопасности.

В системе SWIFT внедряют некоторые специальные меры:

· система проверяет наличие разрешения на пользование системным терминалом;

· система автоматически нумерует входящие и исходящие сообщения;

· передача каждого сообщения подтверждается индивидуально;

· взаимосвязь между двумя банками устанавливается по индивидуальному ключу;

· получатель автоматически проверяет информацию;

· линии связи между операционными центрами и региональными процессорами защищены специальными криптовальными устройствами, которые обеспечивают недоступность сообщения для посторонних лиц.

Преимущества: а) надежность передачи сообщений; б) абсолютная безопасность многоуровневой комбинацией физических, технических и организационных методов защиты, полная сохранность и секретность передаваемых сведений; в) сокращение операционных расходов по сравнению с телексной связью; г) быстрый способ доставки сообщений в любую точку мира; д) автоматизированная обработка данных за счет того, что все сообщения в стандартизированном виде (полный контроль всех сообщений, ежедневный отчет по ним); е) преодоление языкового барьера; ж) повышается конкурентоспособность банков-членов SWIFT поскольку международный и кредитный оборот все более концентрируется на пользователях SWIFT; з) финансовая защита (SWIFT берет на себя расходы клиента, которые были вызваны опозданием сообщения или не достижением его цели). Недостатки: а) дороговизна вступления; б) сильная зависимость внутренней организации от сложной технической системы (опасность сбоев…); в) сокращение возможностей по пользованию платежным кредитом (на время пробега документа).

49. Швейцарская система межбанковских платежей SIC

Швейцарская межбанковская клиринговая система SIC является системой проведения смешанных (нет разграничения на мелкие и крупные) платежей. Основным критерием ее функционирования является наличие жиросчета в Швейцарском национальном банке, т. е. участником данной платежной системы могут быть только банки, подпадающие под регламент швейцарского закона о банковской деятельности. Что касается организации работы данной платежной системы, то в ее основе лежит принцип валовых расчетов.

Функционирует с 1987 г.

Осуществляет окончательные безотзывные платежи в CHF с использованием средств в Швейцарском национальном банке.

Единственная система , производящая электронные платежи между швейцарскими банками.

Это валовая ПС , система крупных и мелких розничных платежей.

Цели - i кредитных рисков, … овердрафтов, ускорение платежного процесса, облегчение задач наличности.

В Швейцарии отсутствует специальные правовые положения по регулированию ПС.

Комитет (представители Швейцарского национального банка) придает гласности изменения, дополнения к инструкциям, руководствам системы, принимает решения по внесению технических изменений в работу ПС. Все изменения, дополнения должны быть утверждены Швейцарским национальным банком.

Участники SIC должны находиться на территории Швейцарии, являться банками (в том значении, как это определяется Швейцарским законом о банковской деятельности), должны иметь жиросчет в Швейцарском национальном банке.

Виды операций : могут осуществляться только кредитовые переводы в CHF , все платежи инициируются банком плательщика.

SIC может использоваться для: зачисления платежей клиентов банка на любой банковский счет, обеспечения покрытия , осуществления межбанковских платежей .

Платежи на крупные суммы – как правило – валютные операции с CHF. Мелкие – регулярные платежи клиентов.

Необходимые условия участия – 1) наличие подключения в режиме online к центральному компу; 2) расчеты по платежу лишь при наличии на счете банка-отправителя в Швейцарском национальном банке; 3)овердрафт не допускается; 4) расчет является окончательным , платежные документы доставляются банку- получателю немедленно .

Если на момент получения указания проведения платежа нет средств , то платеж " в файл ожидания ; как только в результате поступления платежей на счете накапливается достаточная сумма – платежное указание автоматически выполняется.

Предстоящие платежи не направляются в банк-получатель, могут быть в любой момент аннулированы банком-отправителем; исключение – аннулирование платежного сообщения должно быть согласовано с банком-получателем, если платеж в файле ожидания после 1-го контрольного срока.

Все операции имеют одинаковую приоритетность , изменить последовательность невозможно. Участники могут в любой момент запросить информацию о состоянии их счета.

Время работы в SIC: в банковские дни – круглосуточно, расчеты совершаются в течение 22 ч. (2 часа – на техническое переоснащение). День начинается с 18:00 с перевода остатков по жиросчетам с основных счетов в национальном банке на клиринговые счета в SIC. День разбивается на 3 этапа: 15:00 контроль сумм по клирингу, затем выполнение платежей по документам автоматически переносится на следующий банковский день, исключение – наличие покрытия, которое может быть предоставлено до 2-го контрольного срока в 16:00 => расчет в тот же день

Цель часовой работы – предоставить банкам поставочный платеж; приобрести необходимые средства покрытия на рынке или у национального банка.

Платежи аннулируются после 1-го контрольного срока без согласия

Взимается штраф 3% годовых на срок задержки.

Единственная в Швейцарии электронная межбанковская платежная система SIC (Swiss Interbank Clearing) круглосуточно осуществляет окончательные безотзывные платежи в швейцарских франках с использованием средств, хранящихся в Швейцарском национальном банке (ШНБ).

Расчеты по всем платежам SIC проводятся путем дебетования счета банка, который дает указание о платеже, и кредитовании счета банка-получателя.

SIC является системой валовых платежей.

Размеры платежей не ограничиваются – SIC осуществляет как большие, так и маленькие платежи.

Наиболее важными целями SIC являются:

· снижение кредитного риска;

· устранение овердрафтов на счетах ШНБ;

· ускорение платежного процесса;

· улучшение управления наличными банков.

SIC была разработана в 1981-1986 годах компанией “Телекурс АГ” в совместной работе с швейцарскими банками и ШНБ, вступила в действие в 1987г. В переходный период (с 1987 по 1989) были упраздненные системы, которые использовали ваучеры (денежные оправдательные документы) как носители информации, банки были подключены к SIC, и произошло постепенное увеличение объема операций.

Платежи на большие суммы в основном при валютных операциях с использованием швейцарских франков, тогда как операции на малые суммы – это поручения о регулярных платежах, отдельные распоряжения клиентов, перечисление зарплаты и т.д.

В Швейцарии отсутствуют специальные правовые положения, которые регулировали бы функционирование платежных систем. Система SIC подчинена ШНБ, “Телекурс АГ” обеспечивает услуги вычислительного центра согласно контракту. Составленные в рамках частного права между этими двумя сторонами и банками-участниками договора являются правовой основой для эксплуатации и дальнейшего развития SIC. Контракты дополняются техническими инструкциями.

Комитеты, в которые входят представители ШНБ и банков-участников, оглашают изменения и дополнения к инструкциям и принимают решения о внесении модификаций в систему.

Участники SIC должны быть размещены на территории Швейцарии и быть банками, как это определено швейцарским законом о банковской деятельности. Кроме того, они должны иметь счет в ШНБ.

SIC осуществляет только кредитовые переводы, те, которые инициируются банком- плательщиком. Система также может зачислить платежи клиентов банка на любой банковский счет, осуществлять платежные поручения в пользу третьих сторон, обеспечивать покрытие и проводить межбанковские платежи.

Необходимым предварительным условием участия в SIC является подключение в режиме “on-line” к центральному компьютеру системы.

Каждый банк подключенный к SIC через сеть, которую эксплуатирует “Телекурс АГ”. Эта сеть может использоваться также для предоставления других услуг, предлагаемых “Телекурс АГ”.

Для обработки данных в вычислительном центре SIC есть активный и резервный компьютеры. Третий компьютер, который, как правило, используется для разработок, может выполнять функции другого дистанционного вычислительного центра.

В случае, если SIC по любым причинам не сможет быть использована (в результате ошибок в программном обеспечении, разрушении инфраструктуры и т.д.), есть мини-SIC. Мини- SIC – это клиринговая система, которая оперирует простыми носителями данных, с помощью которой участники пересылают платежные поручения на магнитных лентах в установленный центр их обработки. Вся обработка данных за день осуществляется одновременно, платежи сортируются по банкам-получателям, подсчитывается итоговая кредиторская и дебиторская позиции каждого банка и участники получают платежные документы на магнитных полосках. Итоговый результат каждого банка заносится на его счет в ШНБ.

Согласно правилам, регламентирующим выплату возмещения за задержку платежа или изменение срока его зачисления на счет, банк-получатель имеет право требовать выплаты % за время задержки. Существуют также положения, которые касаются платежей, отправленных с ошибочным адресом.

Участники расчетов могут в любой момент подать запрос:

· о текущем состоянии их счета;

· итог относительно начальных и полученных платежей;

· итог относительно платежей, который поступают или внесены в файлы ожидания;

· остатки средств на счету;

· о статусе исходящих платежей и платежей, которые поступают. ШНБ имеет доступ к данным о всех банках, которые участвуют в расчетах через SIC.

С момента введения в действие SIC (1987г.) практика выполнения платежей и ведения счетов участниками системы изменилась таким образом:

· остатки на счетах уменьшились на две трети;

· мелкие платежи вводятся в систему раньше, чем большие платежи;

· очень большие платежи (больше 100 млн. швейцарских франков) разбиваются, когда это возможно.

Договорами между ШНБ и банками, которые принимают участие в SIC, предусматривается, что проведенные платежи являются окончательными и платежные документы по расчетам доставляются банку-получателю немедленно.

Платежные документы обрабатываются по принципу “первым получено – первым отправлено”. Все операции имеют одинаковый приоритет: изменить последовательность поставленных в очередь на обработку платежей невозможно. Но такой опыт деятельности SIC свидетельствует о том, что это значительно ограничивает возможность участников осуществлять операции, для которых фактор времени играет решающее значение. Поэтому SIC модифицируется с тем, что бы платежные поручения могли разделяться по степени срочности. Платежи будут проходить по принципу “первым прибыл – первым убыл” лишь в рамках отдельной категории срочности. Таким образом, участники смогут более эффективно управлять своими средствами.

Расчет по платежу осуществляется лишь при наличии на счету банка-отправителя в ШНБ достаточной суммы средств: овердрафт по счету не допускается. Если на момент получения указания об осуществлении платежа на счете недостаточно средств, платеж ставится в очередь в файл ожидания. Когда в результате поступления платежей на счете накапливается достаточная сумма средств, платежное поручение, которое находится в файле ожидания, автоматически выполняется.

Все платежные поручения с помощью специального оборудования должны проверяться, что бы избежать незаконному введению или изменению существующих данных. Существует возможность передать зашифрованные данные.

В банковские рабочие дни SIC функционирует круглосуточно. Расчеты осуществляются в течение приблизительно 22 часов. День начинается приблизительно в 18 часов (по цюрихскому времени) накануне банковского рабочего дня, с перечислением остатков с основных счетов в ШНБ на клиринговые счета в SIC. Рабочий день разбивается на три этапа:

1. Первый контрольный срок по расчетам – с 15 часов. С этого момента выполнение платежей согласно документам, предоставленным для проведения расчетов в тот же день, автоматически переносится на следующий банковский рабочий день. Единственным исключением из этого правила является наличие покрытия, которое может быть предоставлено до начала второго контрольного срока – 16 часов, и в этом случае расчет осуществляется того же дня.

2. После окончания второго контрольного срока по расчетам платежи для проведения расчета того же дня принимаются только от ШНБ. Обработка начинается в 16ч. 15м. Указанные крайние сроки являются фиксированными, однако в исключительных случаях (например, в случае выхода из строя компьютера или средств передачи данных) они могут быть перенесены ШНБ.

3. В конце дня итоги относительно дебетных и кредитных операций переводятся с клиринговых счетов SIC на главный счет в ШНБ.

Разрыв во времени между первым и вторым контрольными сроками в клиринге состоит в том, чтоб дать банкам возможность при необходимости получить средства покрытия на рынке или в ШНБ. На протяжении 15 минут между другим контрольным сроком в клиринге и началом обработки платежей в конце рабочего дня могут приниматься только ломбардные займы.

Во время обработки в конце рабочего дня все платежи, которые еще находятся в очереди (такие, по которым расчеты произвести не удалось), из файлов ожидания забираются. Эти платежи должны быть представлены повторно на следующий день.

По платежам, которые аннулируются после первого контрольного срока без согласия банка-получателя или снимаются во время обработки в конце дня, взимается штраф из расчета 3% годовых от суммы платежа на срок задержки. Банк-получатель имеет право требовать этот штраф от банка-плательщика. Последний обязан заплатить штраф без задержек.

Кредитные риски возникают. Когда банк-получатель действует на основании информации о будущих поступлениях платежей. В этом случае банк-получатель фактически предоставляет банку-отправителю или дневной кредит, или кредит до следующего рабочего дня.

Поскольку банк-инициатор может в любой момент отменить платежи, которые находятся в очереди на выполнение, или платежные поручения с зачислением средств в более поздний период, и поскольку платежные поручения, которые стоят в очереди, автоматически снимаются (аннулируются) системой в конце рабочего дня, банк-получатель неохотно предоставляет банку-отправителю такой кредит.

Окончание клирингового дня с разрывом во времени между первым и вторым контрольными сроками осуществления клиринга позволяет банкам приобрести ликвидные средства на межбанковском рынке или как ломбардные займы в ШНБ, с тем, что бы профинансировать платежи, которые поставлены в очередь. Ломбардные займы могут быть получены в ШНБ только под залог по процентной ставке, которая превышает ставку денежного рынка.

50. Система денежных переводов Fedwire

Fedwire принадлежит и управляется ФРС.

Функционирует с 1918 года, используется, в основном, для внутренних платежей.

Является системой перевода денежных средств, ценных бумаг на крупные суммы .

ФРС состоит из 12 банков, которые соединены между собой и функционируют как единое целое.

Перевод денежных средств осуществляется в форме валовых расчетов в режиме реального времени , при которых отправитель средств инициирует перевод.

Депозитные учреждения , в т.ч. отделения, агентские конторы иностранных банков, имеющие резервный или клиринговый счет в к.-л. резервном банке, могут напрямую использовать Fedwire для отправки.

Услугами пользуются 11 тысяч учреждений.

Денежные переводы предназначены для осуществления платежей, связанных с банковскими ссудами, межбанковских платежей, платежей между корпорациями, расчетов по операциям с ценными бумагами.

Средняя величина денежного перевода – 3 млн. $.

Время работы : 8:30 – 0:30.

Расчеты производятся по каждому переводу в отдельности в процессе его обработки; перевод становится окончательным (безотзывным, безусловным) в момент его получения.

Учреждение-отправитель безотзывно кредитовать счет на сумму денежного перевода.

Учреждение-получатель уполномачивает федеральный резервный банк, в котором у него счет, дебетовать счет на сумму денежного перевода.

Если переводимые средства подлежат выплате 3-ей стороне, учреждение-получатель соглашается на незамедлительное зачисление средств на счет 3-ей стороне.

ФРС гарантирует оплату.

ФРС обычно предоставляет дневной кредит благополучным депозитным учреждениям без обеспечения в пределах чистого дебетового сальдо , устанавливаемого как кратная величина от рискового капитала учреждения.

ФРС является депозитарием всех обращающихся ценных бумаг Казначейства, многих федеральных агентств, некоторых ценных бумаг, обеспеченных неделимым пулом ипотек, выпускаемых фирмами с поддержкой Правительства. Эти ценные бумаги существуют только в форме бухгалтерских записей.

Fedwire – сеть федеральной резервной банковской системы США. Системой Fedwire владеет и руководит Федеральная резервная система банков США. Эта система используется для перевода денежных средств между 6 тыс. банков, объединенных в 12 резервных округов с 12 центральными региональными банками.

Центральные региональные банки и некоторые другие крупные банки – члены Федеральной резервной системы имеют собственные серверы, работающие в режиме OLTP. Более мелкие банки имеют терминалы системы Fedwire. Третья группа банков – так называемые “независимые” участники системы Fedwire работают в режиме Off-line и осуществляют межбанковские операции по коммутируемым телефонным линиям связи Центральных региональных банков или передают информацию прямо через другой банк Федеральной резервной системы.

Для проведения операций через Fedwire двенадцать Федеральных резервных банков связаны между собой и функционируют как единое целое. Система Fedwire предоставляет два основных вида услуг:

1. Перевод денежных средств;

2. Перевод ценных бумаг.

Каждый из 12 Федеральных резервных банков, которые участвуют в расчетах через платежную систему Fedwire, являются самостоятельными корпорациями со своими балансами. Расчеты за операции производятся между этими банками. Для этого существуют межрегиональные расчетные счета для Федеральных резервных банков. Межрегиональные счета проходят по балансу каждого Федерального резервного банка в статье “активы”.

В процессе проведения расчетов между Федеральными резервными банками межрегиональный счет одного банка кредитуется, а счет другого, соответственно дебетуется. В результате аккумулирования дебетовых и кредитовых сообщений у каждого Федерального резервного банка складывается общая кредитовая или дебетовая позиция, тогда как на общем балансе всех двенадцати Федеральных резервных банков после взаимозачетов всех кредитовых и дебетовых сообщений выходит нулевой баланс.

Одни раз в год межрегиональный расчетный счет каждого Федерального резервного банка приводится к нулю путем перераспределения части Федерального резервного банка на открытый рыночный счет системы, где сохраняются все государственные ценные бумаги всех Федеральных резервных банков.

Участники Fedwire могут перечислять средства на счет другого учреждения в Федеральном резервном банке, как в пользу учреждения получателя, так и в пользу третьей стороны. Денежные переводы Fedwire используются главным образом для осуществления платежей, связанных с межбанковскими займами до следующего рабочего дня, операций связанных с межбанковскими расчетами, платежей между корпорациями и расчетов по операциям с ценными бумагами.

Вообще любое депозитарное учреждение (отделения, агентская контора иностранного банка в США), которая имеет резервный или клиринговый счет в любом Федеральном резервном банке, может непосредственно использовать Fedwire для отправления и получения платежей.

Услугами Fedwire для денежных переводов пользуются приблизительно около 11 тысяч учреждений. Около 70 процентов пользователей, на которых приходится 99% объема операций системы денежных переводов Fedwire, подключены к Федеральным резервным банкам линиями электронной связи.

Учреждения, которые инициируют большой объем переводов (больше тысячи переводов за день) имеют прямые компьютерные интерфейсы. Учреждение, имеющее прямое компьютерное подключение, может направлять и принимать платежные поручения через компьютерную систему Fedwire в автоматическом режиме без ручной обработки персоналом Федерального резервного банка. Около 99 % переводов в системе Fedwire инициируются с помощью прямой передачи платежных поручений на компьютер.

Учреждения со средним и небольшим объемом переводов (меньше тысячи переводов в день) как правило, подключены к Федеральной резервной системе с помощью арендованных или коммутированных линий. Некоторые учреждения подключены непосредственно к компьютеру своего Федерального резервного банка через терминал Fedline.

Меньше 30 % пользователей Fedwire, на которых приходится очень небольшой объем платежей, инициируют денежные переводы автономно с помощью передачи распоряжения в Федеральный резервный банк телефоном.

При осуществлении операций в «Автономном» режиме нужно, что бы отправитель позвонил в свой Федеральный резервный банк.

При этом банк подтверждает действительность платежного поручения с помощью кодов или других установленных Федеральным резервным банком процедур. Эти телефонные звонки записываются на пленку. После установления действительности обращения сотрудники Федерального резервного банка вводят платежное поручение в компьютер системы Fedwire. Поскольку часть работы осуществляется в ручную, Федеральный резервный банк берет за автономные перечисления намного больше чем за прямые.

Депозитные учреждения, которые не имеют электронного или автономного доступа к Fedwire пользуются для инициирования денежных переводов услугами банков-корреспондентов.

Система Fedwire – система кредитовых переводов, которые осуществляются в форме валовых расчетов в реальном времени, когда отправитель средств инициирует перевод. Все платежи являются окончательными и безотзывными с момента кредитования Федеральным резервным банком счета банка-получателя в своей бухгалтерской системе.

Таким образом, нет риска, что банк-получатель понесет убытки, если от предоставит средства получателю, а отправитель не сможет выплатить сумму платежного поручения своему Федеральному резервному банку. В этом случае убытки понесет Федеральный резервный банк, а не банк-получатель.

Система платежей Fedwire используется системами многосторонних взаимозачетов, в частности СHIPS, для обеспечения окончательных расчетов.

Средства могут быть отправлены через Fedwire только по требованию учреждения-отправителя (плательщика). Учреждение – отправитель уполномочивает Федеральный резервный банк, в котором есть его резервный счет, дебетовать этот счет на сумму перевода.

Аналогично, учреждение-получатель уполномочивает Федеральный резервный банк, в котором есть его счет, кредитовать этот счет на сумму денежного перевода. В случае, если средства, которые переводятся, подлежат выплате третьей стороне, учреждение получатель соглашается на немедленное зачисление этих средств на счет третьей стороны.

Платежные поручения Fedwire рассылаются по сети, которая объединяет двенадцать резервных банков и депозитных учреждений, которые имеют счета в резервных банках. Депозитные учреждения присылают распоряжения об обработке платежей в свой местный Федеральный резервный банк.

Если платеж, предназначенный для любого учреждения, которое имеет счет в другом Федеральном резервном банке, то он пересылается сетью связи в этот резервный банк, который передает уведомление о переводе Учреждению-получателю в интерактивном или автономном режиме. Федеральные резервные банки не сохраняют на бумаге информацию о платежах, которые осуществляются в системе Fedwire. Записи об операциях сохраняются на протяжении 180 дней на машинных носителях, а потом переводятся на микрофильм и сохраняются 7 лет.

Рассмотрим схему, по которой клиент Х, который обслуживается в банке А, поручает своему банку выплатить определенную сумму клиенту У, который обслуживается в банке Б. Перевод осуществляется Федеральной системой Fedwire при участии двух федеральных резервных банков (ФРБ).

Клиент Х посылает платежное поручение банку А (банк-отправитель), который отправляет платежное поручение в Федеральный резервный банк-отправитель. ФРБ-отправитель дебетует резервный расчетный счет банка А в ФРБ. При этом на протяжении дня система позволяет списывать средства со счета, которые могут превышать объем реальных средств.

Далее ФРБ-отправитель направляет платежное поручение в главный компьютер системы Fedwire. Компьютер осуществляет системную обработку платежного поручения и направляет его Федеральному резервному банку-получателю. Этот банк автоматически кредитует резервный счет банка-получателя (банк Б) на эту сумму, а также посылает последнему уведомление о поступлении средств. Банк Б кредитует счет клиента У и посылает уведомление про кредит. Как банк, так и клиент получают средства, и платеж считается окончательным.

В системе Fedwire платеж становится окончательным в момент, когда счет банка-получателя в Федеральном резервном банке кредитуется на сумму, указанную в платежном поручении или когда банку-получателю направляется уведомление о кредитовании средств, в зависимости оттого, что происходит раньше. В этот момент получателю уже проведена оплата, и обязательства инициатора выполнены. Банк- получатель имеет на своем резервном или клиринговом счете средства, которые можно снять и это засчитывается в сумму необходимого резерва банка.

Федеральная резервная система является депозитарием всех ценных бумаг Казначейства США, которые находятся в обороте, ценных бумаг многих федеральных агентств и некоторых ценных бумаг, обеспеченных неделимым пулом ипотек и тех, которые выпускаются фирмами, имеющими поддержку правительства.

Эти бумаги существуют в форме бухгалтерских записей. Депозитные учреждения могут иметь в Федеральной резервной системе счета ценных бумаг в форме бухгалтерских записей, на которые они сохраняют свои собственные бумаги и те, которые принадлежат другим клиентам.

Расчеты с большинством правительственных ценных бумаг осуществляются через систему Fedwire для перевода ценных бумаг в форме бухгалтерских записей.

Система перевода ценных бумаг Fedwire – это система валовых расчетов в реальном времени на условиях «поставка против платежа», что обеспечивает перевод ценных бумаг с немедленной их оплатой.

Переводы инициируются отправителем ценных бумаг и ведут к одновременному дебетованию счета ценных бумаг в форме бухгалтерских записей и кредитования счета денежных средств отправителя и с другой стороны, кредитование счета ценных бумаг и дебетование счета денежных средств получателя.

Система насчитывает более 8500 участников.

1993 году стоимость электронного денежного перевода через Fedwire составила 1,06 доллара США, при этом 0,53 доллара выплачивает инициатор, а 0,53 доллара – получатель.

Стоимость инициирования перевода телефоном – 10 долларов США. С учреждений, которым сообщают о поступлении телефонных переводов, взимается плата – 10 долларов за один телефонный звонок.

Депозитные учреждения оплачивают также сборы за подключение с целью покрытия затрат за установление и эксплуатацию линии для передачи данных. Однако кроме Fedwire эти электронные каналы используются и для получения других услуг Федеральной резервной системы. В 1993 году ежемесячная плата за выделенные, коллективно-арендованные линии связи и коммутированное подключение составила, соответственно, 700, 300 и 65 долларов.

В 1985 году Совет директоров Федеральной резервной системы взял курс на снижение рисков, которые создают системами больших платежей в долларах для Федеральных резервных банков, банковской системы и других секторов экономики.

Политика Федеральной резервной системы в области контроля над рисками платежной системы охватывает контроль рисками, связанными с переводом денежных средств и ценных бумаг через Fedwire, деятельностью автоматизированных клиринговых палат и платежами, которые обрабатываются Федеральными резервными банками. Она распространяется на частные, оффшорные механизмы клиринга и взаимозачета в долларах, а также частные системы клиринга и расчетов на условиях «поставка против платежа», которые осуществляют расчеты с\в средствах, предоставляемых на один день.

Неотъемлемой частью текущей политики Федеральной резервной системы является программа контроля овердрафтами на протяжении дня на счетах в Федеральных резервных банках. Федеральная резервная система предоставляет надежным депозитным учреждениям дневной кредит без обеспечения в пределах чистого дебетового сальдо, которое устанавливается кратным величине рискового капитала того или иного учреждения.

Федеральная резервная система имеет возможность контролировать суммы остатков на счетах учреждений в Федеральном резервном банков течении дня. Учреждениям, способным образовать овердрафт на своих счетах и которые рассматриваются как источник особенного риска, Федеральная резервная система может отказать в денежных переводах через Fedwire. Кроме того, в определенных случаях ФРБ требуют обеспечение под данный кредит, который они предоставляют.

В 1994 году была введена плата за овердрафт в течении дня на счетах учреждений в ФРБ. Сначала плата была установлена в размере 24 базисных пунктов годовой процентной ставки. На протяжении следующих двух лет была повышена плата до 48, а позже и до 60 базисных пунктов. Дневная ставка приспосабливается к средней величине овердрафта, который допускается учреждением на их счете на протяжении времени работы системы денежных переводов Fedwire, который составляет сейчас 10 часов. В связи с введением платы за овердрафт на счете на протяжении дня, в октябре 1993 года Федеральная резервная система пересмотрела методологию расчета таких овердрафтов. Это, в частности, предусматривает введение графика осуществления на протяжении дня кредитовых и дебетовых проводок на счетах учреждений в Федеральных резервных банках в результате выполнения Федеральной резервной системой таких операций (которые не требуют использования Fedwire), как обработка чеков и операции автоматизированных клиринговых палат. Согласно новой методологии определения размеров овердрафтов, бухгалтерская проводка всех проведенных через Fedwire платежей, как и раньше, делается по мере их осуществления.

51. Система межбанковских клиринговых расчетов CHIPS

Телекоммуникационная система CHIPS (Clearing House Interbank Payments System) создана в 1970 г. в США для замены бумажной системы расчетов чеками на электронную систему расчетов между Нью-йоркскими банками и иностранными клиентами. Все банки разделяются на головные банки, расчетные банки и банки-участники системы CHIPS. Всего к системе подсоединено 140 банков, при она работает примерно с 10 тыс. счетов. Система CHIPS – система, работающая в режиме Off-line. Предусмотрено накопление и последующая отправка сообщений, при этом обеспечивается сохранение целостности данных в центральной БД. В настоящее время системы Fedwire и CHIPS обслуживают до 90 % межбанковских внутренних расчетов США.

CHIPS – частная электронная

Кроме СВИФТ расчеты могут осуществляться также через межбанковские системы, например через систему «Федвайр» (США), ЧИПС (США), ШМКС (Швейцария), СФС-БЯ (Япония).

«Федвайр» - это система перевода денежных средств и ценных бумаг на крупные суммы. Она принадлежит Федеральной резервной системе США и управляется ею. В целях проведения операций по «Федвайр» 12 федеральных резервных банков соединены между собой и функционируют как единое целое. Переводы денежных средств и ценных бумаг по системе «Фредвайр» происходят следующим образом.

Перевод денежных средств через «Федвайр» осуществляется в форме валовых расчетов в реальном времени, при которых отправитель средств инициирует перевод (система «Федвайр» является системой кредитных переводов). В целом депозитные учреждения (включая отделения и агентские конторы иностранных банков в США), имеющие резервный или клиринговый счет в каком-либо федеральном резервном банке, могут напрямую использовать «Федвайр» для отправки и получения платежей.

Участники «Федвайр» могут переводить средства на счет другого учреждения в федеральном резервном банке как в пользу учреждения-получателя, так и в пользу третьей стороны, например учреждения-корреспондента, корпорации или частного лица. Денежныепереводы «Федвайр» используются главным образом для осуществления платежей, связанных с межбанковскими ссудами до следующего рабочего дня, операций по межбанковским расчетам, платежей между корпорациями и расчетов по операциям с ценными бумагами.

Система денежных переводов «Федвайр» функционирует с 8 ч. 30 мин. до 18ч. 30 мин. по восточному поясному времени США. Советом управляющих Федеральной резервной системы было принято решение установить с начала 1997 г. время открытия системы денежных переводов «Федвайр» на 0 ч. 30 мин. ночи. Расчет по каждому переводу производится в отдельности в процессе его обработки, и перевод становится окончательным в момент его получения.

Средства могут быть посланы через «Федвайр» только по просьбе учреждения-отправителя (плательщика). Учреждение-отправитель безотзывно уполномочивает федеральный резервный банк, в котором находится его счет, дебетовать этот счет на сумму перевода. Учреждение-получатель уполномочивает федеральный резервный банк, в котором находится его счет, кредитовать этот счет на сумму денежного перевода. В случае, если переводимые средства подлежат выплате третьей стороне, учреждение-получатель соглашается на незамедлительное зачисление таких средств на счет третьей стороны.

Платежные сообщения «Федвайр» рассылаются по сети связи, объединяющей 12 резервных банков и депозитные учреждения, имеющие счета, в резервный банк. Депозитные учреждения посылают указания о платежах на обработку в свой местный федеральный резервный банк. Если платеж предназначен для какого-либо учреждения, имеющего счет в другом федеральном резервном банке, то он пересылается по сети связи в этот резервный банк и в конечном счете доводится до сведения депозитного учреждения-получателя.

Поскольку денежные переводы «Федвайр» становятся окончательными в момент их получения учреждением-адресатом, ФРС действенно гарантирует их оплату. Поэтому любой овердрафт в течение дня по счету в федеральном резервном банке, допущенный отправителем денежного перевода по «Федвайр», подтверждает ФРС по кредитному риску со стороны этого учреждения.

Овердрафт представляет собой отрицательный баланс на текущем счете клиента банка и выступает как кредит банка клиенту.

Федеральная резервная система является депозитарием всех обращающихся ценных бумаг казначейства США, ценных бумаг многих федеральных агентств и некоторых ценных бумаг, обеспеченных неделимым пулом ипотек и выпускаемых фирмами, которые пользуются поддержкой правительства. Эти бумаги почти исключительно существуют в форме бухгалтерских записей. Депозитные учреждения могут иметь в ФРС счета ценных бумаг в форме бухгалтерских записей, на которых они хранят как свои собственные, так и принадлежащие их клиентам бумаги.

Расчеты по большинству правительственных ценных бумаг совершаются через систему «Федвайр» для перевода ценных бумаг в форме бухгалтерских записей. Система перевода ценных бумаг «Федвайр» - это система расчетов в реальном времени на условиях «поставка против платежа», обеспечивающих перевод ценных бумаг с немедленной их оплатой. Переводы инициируются отправителем ценных бумаг и ведут к одновременному дебетованию и кредитованию соответственно счета ценных бумаг в форме бухгалтерских записей и счета денежных средств отправителя и кредитованию и дебетованию соответственно счета ценных бумаг и счета денежных средств получателя. Система перевода ценных бумаг «Федвайр» обычно функционирует с 8 ч 30 мин до 14 ч 30 мин по восточному поясному времени США.

В США активно функционирует система межбанковских клиринговых расчетов и платежей ЧИПС.

ЧИПС (CHIPS - Clearing House Interbank Payments Sistem) - это частная компьютеризованная сеть для долларовых трансфертов, действующих в режиме «он-лайн».

«Он-лайн» (англ. on line - на линии) означает режим реального времени, т.е. время отправления средств в том месте, где находится начальная точка перевода. Она принадлежит Нью-Йоркской ассоциации клиринговых палат (НАКП).

Электронная система ЧИПС начала функционировать в 1971 г., заменив существовавший клиринговый механизм, основанный на бумажных носителях.

Приведем следующие определения клиринга: 1. система безналичных расчетов за товары, ценные бумаги, основанная на зачете взаимных требований и обязательств; 2. процедура расчетов через расчетную палату, выступающую в качестве консолидированного продавца перед всеми покупателями по биржевым сделкам, гарантируя тем самым исполнение заключенных контрактов и страхуя их участников от возможных финансовых потерь; 3. взаимный зачет платежей по чекам в рамках одного государства.

ЧИПС, как и «Федвайр», является системой кредитных переводов. Однако в отличие от «Федвайр» платежные операции в ЧИПС засчитываются на многосторонней основе, а расчеты по чистым обязательствам проводятся в конце дня.

Участниками ЧИПС могут быть коммерческие банки, корпорации, созданные согласно закону Эджа, инвестиционные компании, как они определяются законами штата Нью-Йорк о банковской деятельности, или банковские филиалы какого-либо коммерческого банковского учреждения, имеющего контору в городе Нью-Йорке.

Банк, который не является участником системы ЧИПС, должен обратиться к услугам какого-либо участника ЧИПС в качестве своего корреспондента или агента.

Платежи, осуществляемые через систему ЧИПС, связаны в первую очередь с межбанковскими операциями международного характера, включая долларовые платежи по сделкам с иностранной валютой, а также размещение ценных бумаг в евродолларах и выплату по ним доходов. Платежные указания пересылаются также по системе ЧИПС для осуществления расчетов по обязательствам, существующим в рамках других платежных или клиринговых систем, корректировки сальдо корреспондентских счетов и осуществления платежей в связи с коммерческими операциями, банковскими ссудами и сделками с ценными бумагами.

Участники ЧИПС контролируются банковскими инспекторами штата или федеральных властей, а сама система ЧИПС подвергается ежегодным проверкам со стороны органов банковского регулирования как на уровне штата, так и федерального правительства. Нью-Йоркская ассоциация клиринговых палат состоит из одиннадцати крупнейших банков Нью-Йорка, каждый из которых представлен в комитете клиринговой палаты, устанавливающем правила функционирования ЧИПС. Обязательным условием допуска к участию в системе ЧИПС учреждений, не являющихся членами ассоциации, является их согласие соблюдать правила системы.

Обычно ЧИПС функционирует с 7 ч 00 мин до 16 ч 30 мин по восточному поясному времени США, и расчеты, как правило, завершаются до 18 ч 30 мин. Сеть связи ЧИПС является одноузловой, все ее участники подключены напрямую к единому центру коммутации сообщений. У ЧИПС имеются основной и резервный центры обработки данных. Участники системы непосредственно подключены как к основному, так и к резервному центру. На случай нештатных ситуаций все соединения дублируются коммутируемыми линиями. Участники ЧИПС должны располагать в Нью-Йорке сетями передачи данных и двумя комплексами компьютерной обработки - основным и резервным.

В течение рабочего дня ЧИПС функционирует в качестве центра коммутации платежных сообщений и бухгалтерского учета операций между участниками системы. Каждый участник начинает рабочий день с нулевого баланса. Поэтому участники предоставляют друг другу кредит, чтобы расплатиться между собой. Однако каждый участник ЧИПС ограничивает свою подверженность кредитному риску со стороны любого другого участника путем установления лимита на чистую сумму кредита, который он готов предоставить другому участнику в процессе отправки и получения платежей (так называемый двусторонний кредитный лимит). Участник может установить этот лимит на нулевой отметке и в любое время изменить его величину.

На протяжении дня ЧИПС непрерывно подсчитывает по отправляемым и получаемым платежным сообщениям чистую позицию каждого участника по отношению к каждому другому участнику. Платежные сообщения могут предусматривать зачисление средств в тот же день или в один из последующих дней. Сообщения первого рода обрабатываются немедленно по поступлении от отправителя, если только они не влекут за собой превышения отправителем своего кредитного лимита или предела чистой дебиторской позиции. После передачи платежного сообщения получателю оно не может быть отозвано учреждением-отправителем.

В Швейцарии круглосуточно действует Швейцарская межбанковская клиринговая система (ШМКС). Она осуществляет окончательные и безотзывные платежи в швейцарских франках с использованием средств, хранящихся в Швейцарском национальном банке (ШНБ).

ШМКС является единственной системой, которая производит электронные платежи между швейцарскими банками. Расчеты по всем платежам проводятся по счетам участников на индивидуальной основе (путем дебетования счета банка, дающего указание о платеже, и кредитования счета банка-получателя). ШМКС является системой как крупных, так и мелких розничных платежей; размеры платежей не ограничиваются.

Целью функционирования ШМКС являются снижение кредитных рисков, устранение овердрафтов по жиросчетам в ШНБ, ускорение расчетов и облегчение банкам задачи управления наличностью.

Жиро (итал. giro - круг, оборот) представляет собой вид безналичных расчетов, осуществляемых посредством расчетных чеков. Такие расчеты производятся в виде системы зачетов взаимных требований и обязательств. Расчетной единицей в жирорасчетах является жирочек, т.е. документ о снятии денег со счета в национальной системе жиросчетов.

Жиросистема - это система платежей через жиросчета, т.е. через счета в почтовых отделениях, действующих во многих европейских странах и в Японии. Любое лицо может открыть счет и переводить денежные средства с него другим владельцам таких почтовых счетов. Система обычно имеет центральное звено, что позволяет ускорить расчеты.

Участники ШМКС должны находиться на территории Швейцарии и являться банками в том значении, как это определяется швейцарским законом о банковской деятельности. Кроме того, они должны иметь жиросчет в ШНБ.

Через ШМКС могут осуществляться только кредитные переводы в швейцарских франках, т.е. платежи всегда инициируются банком-плательщиком. ШМКС может использоваться для зачисления платежей клиентов банков на какой-либо банковский счет, выполнения платежных поручений в пользу третьих сторон, обеспечения покрытия и осуществления межбанковских платежей. Кроме того, через ШМКС в платежную систему почты, телеграфа и связи (ПТС) могут поступать перечисления средств на почтовые счета или денежные переводы (сумма перевода доставляется почтальоном на дом бенефициару). И наоборот, платежи, инициированные через отделение ПТС в пользу владельцев банковских счетов, переводятся из платежной системы ПТС в ШМКС.

В банковские рабочие дни ШМКС функционирует круглосуточно. Расчеты производятся в течение приблизительно 22 часов. День начинается в 18 ч 00 мин (по цюрихскому времени) накануне рассматриваемого банковского рабочего дня с перевода остатков по жиросчетам с основных счетов в ШНБ на клиринговые счета в ШМКС.

В Японии действует система финансовой сети банка Японии (СФС-БЯ). Она создана в 1988 г. с целью осуществления электронных денежных переводов между финансовыми учреждениями, включая Банк Японии (БЯ), который ею управляет. СФС-БЯ работает в режиме «он-лайн».

Финансовые учреждения, чтобы получить доступ к услугам СФС-БЯ в области денежных переводов, должны иметь счета в Банке Японии.

Система СФС-БЯ используется для осуществления:

денежных переводов между финансовыми учреждениями, связанными с межбанковским денежным рынком и занимающимися проведением операций с ценными бумагами;

денежных переводов в рамках одного и того же финансового учреждения (внутрифирменных денежных переводов);

расчетов по позициям, которые образуются в результате функционирования клиринговых систем, находящихся в частном управлении;

денежных переводов между финансовыми учреждениями и Банком Японии (включая переводы денежных средств казначейства).

Денежные переводы, осуществляемые СФС-БЯ, являются обычно кредитными, но для внутрифирменных переводов они могут также быть дебетовыми. Банк-отправитель может передать платежное указание, содержащее информацию о клиентах банка-отправителя и/или банка-получателя.

Участники системы осуществляют денежные переводы с одного счета БЯ на другой путем пересылки платежных указаний с терминалов СФС-БЯ, установленных в помещениях отдельных участников. Расчеты по денежным переводам производятся по выбору участника либо на валовой основе в реальном времени (с 9 ч 00 мин до 17 ч 00 мин по токийскому времени), либо в установленное время. Существуют четыре установленных расчетных периода: 9 ч 00 мин, 13 ч 00 мин, 15 ч 00 мин и 17 ч 00 мин. Платежные указания могут быть также направлены накануне расчета, причем такие расчеты прекращаются в 17 ч 20 мин.

Денежные переводы, осуществленные при помощи СФС-БЯ, являются окончательными. При расчете в установленное время платежные указания могут быть отозваны до их исполнения. Валовые платежи в реальном времени становятся окончательными немедленно.

Банк Японии не предоставляет кредитов в пределах рабочего дня. Если какой-либо участник СФС-БЯ не имеет на своем счете средств, достаточных для осуществления денежного перевода в реальном времени, платежное указание автоматически отклоняется.

обыкновенно называется индоссаментом ; лицо, передающее вексель другому – индоссантом , а лицо, к которому переходит вексель, - индоссатом .

Суть индоссамента состоит в том, что посредством проставления на оборотной стороне векселя передаточной надписи вместе с векселем третьему лицу передается право на получение платежа. Действие по передаче векселя называется индоссированием (индоссацией) векселя.

Существует два вида передаточных надписей:

1) именная подпись – требует кроме подписи лица, передающего вексель, указания имени нового приобретателя векселя (индоссата).

2) бланковая подпись – состоит только из одной подписи передающего вексель –

индоссанта.

В целях повышения надежности векселей используется вексельное поручительство – аваль , который представляет собой банковскую гарантию , выраженную в форме подписи на лицевой стороне векселя. Авалист (кто дает поручение) отвечает в том же объеме, что и лицо, за которое он поручился.

Если трассант векселя хочет убедиться в том, что трассат будет платить получателю платежа в срок, он представляет вексель трассату или через банк для акцепта. Т.о., переводной вексель как таковой не имеет силы законного платежного средства, а является лишь «представителем» реальных денег, следовательно, должник (трассат), письменно подтверждая свое согласие произвести платеж по векселю, совершает акцепт тратты (пишет слово «акцептовано» и подписывается, проставляя дату). В этом случае трассат становится акцептантом векселя.

3. С 60-х годов XX в. в международных расчетах активно используются кредитные карточки. Кредитная карточка - именной денежный документ, дающий право владельцу приобретать товары и услуги с использованием безналичных расчетов. Преобладают кредитные карточки американского происхождения (Visa-international, MasterCard, American-Express и др.).

В конце XX в. 21,6 тыс. банков примерно 200 стран и территорий выпускали более 300 млн. кредитных карточек Visa, 29 тыс. банков более 70 стран - 150 млн. MasterCard, система American-Express обслуживает около 100 млн. кредитных карточек по всему миру. Для их обработки используется компьютерная, электронная и космическая связь. Компьютеры банков и магазинов через телефон подключаются к центральным компьютерам системы, которые обрабатывают информацию.

4. Система платежей SWIFT

СВИФТ (SWIFT) - это общество международных межбанковских финансовых телекоммуникаций. Эта система была создана в 1973 году в Брюсселе представителями 240 банков из 15 стран. Цель - упрощение и унификация международных расчетов, ускорение передачи больших объемов информации при снижении вероятности возникновения ошибок. Сейчас в системе более 3700 финансовых институтов из 92 стран, ежедневный объем передаваемой информации - около 2 млн. сообщений. Доставка сообщений в любую точку земного шара происходит за 5-20 минут. Система характеризуется высокой степенью конфиденциальности и надежности. Общая стратегия развития СВИФТ: многопроцессорная обработка; возможности интеграции в другие сети; передача графической информации; модельное программное обеспечение; соответствие стандартам открытых систем.

Кроме системы СВИФТ существуют также другие системы платежей:

«Федвайр» - это система перевода денежных средств и ценных бумаг на крупные суммы. Система принадлежит Федеральной резервной системе США и управляется ею. Этой системой соединены между собой 12 федеральных резервных банков. Денежные переводы «Федвайр» используются, главным образом, для осуществления платежей, связанных с межбанковскими ссудами до следующего рабочего дня, операций по межбанковским расчетам, платежей между корпорациями и расчетов по операциям с ценными бумагами.

ЧИПС - частная компьютеризированная сеть для долларовых трансфертов, действующих в режиме «on line». Данная система принадлежит Нью-йоркской ассоциации клиринговых палат и функционирует с 1971г. ЧИПС, как и «Федвайр», является системой кредитных переводов. В отличие от «Федвайр» платежные операции в ЧИПС засчитываются на многосторонней основе, а расчеты по обязательствам производятся в конце дня.

Вестерн Юнион (Western Union) - американская система частных денежных переводов. Она была основана в 1851 году. Сейчас компания оказывает услуги в 195 странах и территориях мира (в т.ч. и в России). Услуги «Вестерн Юнион» доступны более 80 процентам населения земного шара. На протяжении более 130 лет миллионы людей доверяют «Вестерн Юнион» ежегодную пересылку денег домой - партнер «Вестерн Юнион» поможет осуществить такой перевод надежно и быстро.

В Швейцарии круглосуточно действует Швейцарская межбанковская клиринговая система (ШМКС) . Она осуществляет окончательные и безотзывные платежи с использованием средств, хранящихся в Швейцарском национальном банке. Эта система является единственной системой, которая производит расчеты в электронном виде между

швейцарскими банками. Расчеты по всем платежам проводятся по счетам участников на индивидуальной основе. Цель функционирования ШМКС:

- снижение кредитных рисков;

- устранение овердрафтов по жирорасчетам (вид безналичных расчетов посредством расчетных чеков) в Швейцарском Национальном Банке;

- ускорение расчетов и облегчение банкам задачи управления наличностью.

В Японии с 1988 года действует система финансовой сети банка Японии (СФС-БЯ) с

целью осуществления электронных денежных переводов между финансовыми учреждениями, включая банк Японии, который ею и управляет. Денежные переводы, осуществляемые СФСБЯ, в основном являются кредитными.

3.1.6. Валютные клиринги – как форма вмешательства государства в сферу международных расчетов

Вмешательство государства в сферу международных расчетов проявляется в периодическом использовании валютных клирингов - соглашений между правительством двух и более стран об обязательном взаимном зачете международных требований и обязательств. Валютный клиринг отличается от внутреннего межбанковского клиринга. Во-

первых, зачеты по внутреннему клирингу между банками производятся в добровольном порядке, а по валютному клирингу - в обязательном: при наличии клирингового соглашения между странами экспортеры и импортеры не имеют права уклоняться от расчетов по клирингу. Во-вторых, по внутреннему клирингу сальдо зачета немедленно превращается в деньги, а при валютном клиринге возникает проблема погашения сальдо.

Причинами введения валютных клирингов в 1930-х годах явились: нестабильность экономики, неуравновешенность платежных балансов, неравномерное распределение золотовалютных резервов, отмена золотого стандарта во внутреннем денежном обращении, инфляция, валютные ограничения, обострение конкурентной борьбы.

Цели валютного клиринга различны в зависимости от валютно-экономического положения страны:

1) выравнивание платежного баланса без затрат золотовалютных резервов;

2) получение льготного кредита от контрагента, имеющего активный платежный баланс;

3) ответная мера на дискриминационные действия другого государства (например, Великобритания ввела клиринг в ответ на прекращение Германией платежей английским кредиторам в 30-х годах);

4) безвозвратное финансирование страной с активным платежным балансом страны с пассивным платежным балансом.

Характерной чертой валютных клирингов является замена валютного оборота с заграницей расчетами в национальной валюте с клиринговыми банками, которые осуществляют окончательный, зачет взаимных требований и обязательств. Послевоенные валютные клиринги отличались от довоенных тем, что клиринговые банки не контролировали каждую сделку, а лишь принимали национальную валюту от импортеров и изымали валютную выручку экспортеров в обмен на национальную валюту. Взаимный зачет требований и обязательств не обеспечивал выравнивания взаимных поставок. Поэтому с двухсторонними клирингами был связан рост задолженности по кредитам, что препятствовало развитию внешней торговли Западной Европы.

Клиринг - главный, но не единственный вид платежного соглашения. Платежные соглашения между государствами регулируют разнообразные вопросы международных расчетов, в частности порядок использования валютных поступлений, состояние платежного баланса и его отдельных статей, взаимное предоставление валют для текущих платежей, режим ограниченной конвертируемости валют и т.д.

Валюта клиринга может быть любой. Иногда применяются две валюты или международная счетная валютная единица. С экономической точки зрения безразлично, в какой валюте осуществляются клиринговые расчеты, если используется одна валюта. При расчетах через валютный клиринг деньги выполняют функции меры стоимости и средства платежа. При взаимном зачете требований без образования сальдо деньги выступают как идеальные.

Валютные клиринги оказывают двоякое влияние на внешнюю торговлю . С одной стороны, они смягчают негативные последствия валютных ограничений, давая возможность экспортерам использовать валютную выручку. С другой стороны, при этом приходится регулировать внешнеторговый оборот с каждой страной в отдельности, а валютную выручку можно использовать только в той стране, с которой заключено клиринговое соглашение. Поэтому для экспортеров валютный клиринг невыгоден. К тому же вместо выручки в конвертируемой валюте они получают национальную валюту и, как правило, ищут пути обхода валютных клирингов. В их числе манипуляции с ценами в форме занижения контрактной цены в счете-

фактуре (двойной контракт) с тем, чтобы часть валютной выручки поступила в свободное распоряжение экспортера, минуя органы валютного контроля: отгрузка товаров в страны, с которыми не заключено клиринговое соглашение; кредитование иностранного покупателя на срок, рассчитанный на прекращение действия клирингового соглашения.

Многосторонний валютный клиринг отличается от двухстороннего тем, что зачет взаимных требований и обязательств и балансирование международных платежей осуществляются между всеми странами, охваченными клиринговым соглашением. Впервые в истории подобный клиринг в форме Европейского платежного союза функционировал с июня 1950 г. по декабрь 1958 г. В нем участвовали 17 стран Западной Европы.

В 1977 г. в рамках Карибского общего рынка создан многосторонний клиринг с расчетами

в национальных валютах через Центральный банк Тринидада и Тобаго.

Многосторонние расчеты в переводных рублях осуществлялись на основании межправительственного Соглашения стран-членов Совета Экономической Взаимопомощи

(1963-1990 гг.) с использованием коллективной валюты. Этой системе предшествовали двухсторонние валютные клиринги. Расчеты между двумя странами проводились путем взаимного зачета встречных требований и обязательств с погашением сальдо товарными поставками. До 1950 г. в качестве валюты клиринга использовались разные валюты, преимущественно доллары США, после 1950 г. - советский рубль.

Глава 3.2. Валютные операции

3.2.1. Сущность валютных операций. Валютная позиция банков.

3.2.2. Валютные сделки с немедленной поставкой валюты

3.2.3. Срочные сделки

3.2.4. Арбитраж

3.2.1. Сущность валютных операций. Валютная позиция банков

Валютные операции - это операции на валютном рынке по внешнеторговым расчетам, туризму, миграции капиталов, рабочей силы и т.д., предполагающие использование иностранной валюты покупателями, продавцами, посредниками, банками, фирмами.

Валютные операции разделяются на межбанковские – осуществляемые между банками и биржевые, выполняемые на валютных биржах.

Кроме того, все валютные операции можно разделить на

9 Кассовые (overnight) – когда поставка валюты банками осуществляется в момент заключения сделки или через несколько дней

9 Срочные – существует временной разрыв между датой заключения сделки и датой ее реализации

Соотношение требований и обязательств банка в иностранной валюте определяет его валютную позицию . В случае их равенства валютная позиция считается закрытой , при несовпадении - открытой.

Открытая валютная позиция может быть длинной , если количество купленной валюты больше количества проданной, то есть требования превышают обязательства.

Короткая открытая валютная позиция - если продано валюты больше, чем куплено, то есть обязательства превышают требования.

На момент открытия банка его валютная позиция была закрытой. Клиент хочет купить 100000 долларов за японские йены. Банк продает ему доллары по рыночному курсу 1 доллар = 1,4010 JPY. В результате этой операции у банка появляется открытая валютная позиция. Банк продал 100000 долларов и получил за это 140100 JPY. В долларах США это открытая валютная позиция будет открытой и короткой, так как обязательства по проданной валюте превышают требование по купленной, а в JPY валютная позиция будет открытой и длинной.

Для закрытия валютной позиции банк может выбрать следующие стратегии:

1) Банк может закрыть позицию путем покупки долларов по тому же курсу, что и продал, то есть без риска, но и не получив прибыли.

2) Банк может попытаться купить доллары дешевле, например, по курсу 1 доллар = 1,3998 JPY. Тем самым банк закроет свою валютную позицию. Он купит 100000 долларов, заплатив за это 139980 JPY, при этом он получит прибыль 120 JPY.

Лимит открытой валютной позиции как правило составляет 10 % от суммы собственных средств банка по каждому виду валют.

3.2.2. Валютные сделки с немедленной поставкой валюты

Операция «спот» - это поставка валюты банками на второй рабочий день со дня заключения сделки по курсу, зафиксированному в момент ее совершения, то есть это условие срочной, немедленной поставки.

Эти операции наиболее распространены в банковской практике и составляют до 90% объема валютных сделок.

Срок поставки валюты называется «дата валютирования », т.е. это та дата, когда соответствующие средства фактически должны поступить в распоряжении сторон по сделке. Это позволяет своевременно документально оформить данные операции и фактически осуществить расчеты.

Если следующий день за датой сделки является нерабочим для одной валюты, то срок поставки валют увеличивается на 1 день. В случае, если следующий день является нерабочим для другой валюты, срок поставки увеличивается еще на 1 день.

Установление точной даты очень важно для обеспечения принципа компенсированной стоимости , но основе которого действует валютный рынок. Сущность этого принципа заключается в том, что ни одна из сторон, участвующих в обменной сделке, не предоставляет кредит ругой стороне. Т.е. в тот день, когда, например, банк в Германии выплачивает евро, американский банк должен выплатить эквивалент в долларах США.

Однако в действительности очень трудно гарантировать одновременное получение валюты партнерами, особенно это касается расчетов между странами, находящимися в удаленных часовых поясах. Банк, выполняя платеж не уверен, что его контрагент выполнил свои обязательства, в результате возникает кредитный риск , для ограничения которого банк должен стремиться осуществлять свои операции преимущественно с первоклассными банкамипартнерами.

На межбанковском краткосрочном рынке осуществляются:

9 Сделки Today по курсу Today с поставкой валюты в день заключения сделки; эти сделки широко используются в операциях рубль/доллар на внутреннем валютном рынке России между коммерческими банками.

9 Сделки Tomorrow – по курсу Tomorrow с условием поставки валюты на следующий день после заключения сделки.

Применение сделок Спот :

1. Для немедленного получения валюты для внешнеторговых расчетов (составляют более 60% от общего объема межбанковского рынка).

2. Для получения дополнительного дохода из-за колебания валютных курсов

3.2.3. Срочные сделки

Срочная торговля в последние годы является важнейшим сегментом развития финансовых рынков. При характеристике срочных рынков можно выделить:

- рынок форвардных контрактов

Рынок фьючерсов

Рынок опционов

Форвардные сделки

Форвардные сделки являются одной из первых форм срочного контракта, которые возникли как реакция на значительную изменчивость цен.

Форвардный контракт – это соглашение между двумя сторонами о будущей поставке предмета контракта, которое заключено вне биржи.

В качестве предмета соглашения могут выступать:

Валюта

Товары

Акции

Облигации

Др. виды активов

Основная цель форвардных сделок – страхование от возможного изменения цен. Форвардная сделка по продаже (покупке) валюты включает следующие условия:

- курс сделки фиксируется в момент ее заключения;

- передача валюты осуществляется через определенный период, наиболее распространенными сроками для таких сделок является 1,2,3,6 месяцев, а иногда 1 год;

- в момент заключения сделки никакие задатки или другие суммы обычно не переводятся.

Несмотря на очевидные достоинства, форвардный контракт таит в себе и ряд недостатков. Так как форвардный контракт заключается вне биржи и не попадает под контроль за его исполнением со стороны биржевых органов надзора, ответственность за его исполнение

целиком лежит на партнерах по сделке. Кроме того, не существует стандартизации форвардных контрактов, что часто затрудняет работу с ними.

Форвардные сделки заключаются по форвардному курсу, который характеризует ожидаемую стоимость валюты через определенный период времени и представляет собой цену, по которой данная валюта продается или покупается при условии ее поставки на определенную дату в будущем.

Теоретически курс форвард может быть равен курсу спот, однако на практике он всегда

оказывается либо выше, либо ниже. Соответственно |

|||||

Форвардный курс = курс спот + премия (репорт) или - дисконт (депорт) |

|||||

Rf = Rs + FM |

|||||

Форвардный курс |

|||||

Курс спот |

|||||

FM - величина форвардной маржи |

|||||

Таким образом, форвардный курс рассчитывают прибавлением премии или вычитанием |

|||||

скидки из текущего курса спот. |

|||||

Допустим, известны курс спот $/JPY и премии при сроках погашения 1,3 и 6 мес. |

|||||

спот, $/ JPY |

|||||

Премия при сроках погашения: |

|||||

6 месяцев |

|||||

Так как значение форвардной маржи для курса покупки меньше чем для курса продажи, то для выполнения условия, при котором курс покупки меньше курса продажи, форвардную маржу надо прибавить, т.е. JPY котируется с премией. Таким образом

Курс спот, $/ JPY |

|||

Курс форвард при сроках погашения: |

|||

Соответственно, если |

|||

Курс спот, $/ JPY |

|||

Дисконт при сроках погашения: |

|||

то Курс форвард при сроках погашения: |

|||

Форвардный курс обычно превышает курс спот на столько, на сколько банковские ставки котирующейся валюты ниже, чем процентные ставки контрагентной валюты.

Правило «большого пальца»: Валюта с более высокой процентной ставкой будет продаваться на форвардном рынке с дисконтом по отношению к валюте с более низкой процентной ставкой;

Валюта с более низкой процентной ставкой будет продаваться на форвардном рынке с премией по отношению к валюте с более высокой процентной ставкой.

Связано это с тем, что при установлении форвардного курса учитывается, что за период до исполнения сделки владелец валюты может получить больше в виде процента по депозиту. Поэтому для выравнивания позиций участников сделки следует учитывать разницу в процентах по депозитам используемых валют. Кроме того, в международной практике используется процент по депозитам на межбанковском лондонском рынке, т.е. ставка ЛИБОР .

В качестве основы для вычисления курса форвард валют может рассматриваться их

теоретический (безусловный) курс форвард, определяемый следующим образом.

Предположим, что сумма в валюте В, взятая взаймы на срок t дней по годовой ставке процентов iB, обменена на валюту А по курсу спот RS, что дало сумму

PA = PB / RS

Сумма PA , размещенная на депозит на срок t дней по ставке iA , даст в результате сумму SA = PA * (1 + iA t / 360), где 360 – расчетное количество дней в году.

Возвращаемая сумма с процентами в валюте В

SB = PB * (1 + iB t / 360)

Для получения этой суммы в обмен на сумму с процентами в валюте А теоретический обменный курс форвард должен составить.

1. Чек - вид ценной бумаги, денежный документ установленной законом формы, содержащий письменное распоряжение владельца текущего, расчетного или другого счета (чекодателя) кредитному учреждению, в котором находится счет, выплатить чекодержателю определенную денежную сумму, указанную в этом документе. Обычно плательщиком по чеку выступает банк. Банк может не выплатить деньги по чеку, если подпись на нем недостаточно разборчивая или если чек выписан на необеспеченный банковский счет. Обычно чек выписывается на специальном бланке, получаемом вкладчиком от банка.

Существует несколько видов чеков :

- предъявительский (выписывается на предъявителя; его передача осуществляется простым вручением);

- именной , выписывающийся на определенное лицо с оговоркой «не приказу», он не может передаваться обычным порядком другому лицу;

- ордерный - выписывается в пользу определенного лица или по его приказу. Таким образом, чекодержатель имеет возможность передавать его новому владельцу посредством передаточной надписи на оборотной стороне, Это наиболее удобный и распространенный вид чека, т.к. передается более простым способом, чем именной чек и в то же время гарантирует, что им не сможет воспользоваться случайное лицо.

- дорожный (туристский) чек - платежный документ, денежное обязательство (приказ) выплатить обозначенную на нем сумму валюты его владельцу. Дорожные чеки выписываются крупными банками в национальной и иностранных валютах разного достоинства. Образец подписи владельца проставляется в момент продажи ему чека.

- еврочек - чек в евровалюте - выписывается банком без предварительного взноса клиентом наличных денег и на более крупные суммы в счет банковского кредита сроком до месяца; оплачивается в любой стране - участнице соглашения "Еврочек" (с 1968 г.). Единая форма еврочеков, оплата их лишь при условии предъявления владельцами гарантийных карточек, контроль за обработкой еврочеков с помощью ЭВМ способствуют совершенствованию расчетов по международному туризму.

По способу оплаты различают:

- простой чек, когда платеж производится наличными;

- расчетный чек - при его использовании денежная сумма не выплачивается наличными, а переводится со счета на счет. Благодаря этому расчетный чек обеспечивает безопасность: он гарантирует, что деньги по нему получит только та организация, которой предназначалась чековая сумма. Поэтому расчетный чек очень часто используется в бизнесе. Обычно чек расчетный перечеркнут с лицевой стороны двумя косыми или поперечными линиями. Такие чеки называют кроссированными . Цель кроссирования – снижение фактора риска ошибочной выплаты по чеку не тому лицу путем ограничения круга возможных держателей чека, имеющих право предъявлять его к оплате, только банковскими учреждениями.

Чек не служит целям финансирования, а используется в системе безналичных расчетов, поэтому предусмотрены краткие сроки предъявления чека. Чек используется не только как средство расчетов внутри страны, но и при международных расчетах. Порядок выдачи, оплаты и передачи чека как одного из средств международных расчетов регулируется Женевской чековой конвенцией 1931 г., ратифицированной многими странами.

Расчеты также могут производиться с использованием векселя.

2. Соло-вексель (простой) – осуществленное в письменной форме простое и ничем не обусловленное обязательство векселедателя (должника) уплатить определенную сумму денег в определенный срок и в определенном месте векселедержателю или его приказу.

В международных расчетах чаще применяются переводные векселя, выставляемые экспортером на импортера. Тратта (переводный вексель) - распоряжение одного лица - трассанта , адресованное другому лицу - трассату , уплатить в назначенный срок определенную сумму третьему лицу - ремитенту .

Иными словами, тратта - это письменный приказ кредитора заемщику об уплате последним определенной суммы денег третьему лицу. Это значит, что трассант является одновременно кредитором по отношению к трассату и должником по отношению к ремитенту.

Обязательство трассата по данному приказу начинает действовать только с того момента, когда он подтверждает свое согласие об уплате на самом документе. Выдача переводного векселя имеет целью урегулирование обоих долговых требований.

За оплату векселя ответственность несет акцептант, в качестве которого выступает импортер или банк. Акцептованные банками тратты легко превратить в наличные деньги путем учета. Форма, реквизиты, условия выставления и оплаты тратт регулируются вексельным законодательством, которое базируется на Единообразном вексельном законе , принятом Женевской вексельной конвенцией 1930 г. Прообразом тратты были появившиеся в XII-XIII вв. сопроводительные письма с просьбой выплатить подателю (обычно купцу) соответствующую сумму в местной валюте. С развитием товарно-денежных отношений и интернационализацией хозяйственных связей вексель стал универсальным кредитно-расчетным документом.

Использование тратты в дополнение к инкассо и аккредитиву дает право на получение кредита и валютной выручки.

Векселя как ценные бумаги обладают возможностью к оборотоспособности.

Использование векселя в качестве платежного средства предполагает, что первый приобретатель векселя вправе передать его в собственность другому лицу, такое же право имеет и каждый последующий приобретатель. Передача векселя в собственность (как и чека) обыкновенно называется индоссаментом ; лицо, передающее вексель другому – индоссантом , а лицо, к которому переходит вексель, - индоссатом .

Суть индоссамента состоит в том, что посредством проставления на оборотной стороне векселя передаточной надписи вместе с векселем третьему лицу передается право на получение платежа. Действие по передаче векселя называется индоссированием (индоссацией) векселя.

Существует два вида передаточных надписей:

1) именная подпись – требует кроме подписи лица, передающего вексель, указания имени нового приобретателя векселя (индоссата).

2) бланковая подпись – состоит только из одной подписи передающего вексель – индоссанта.

В целях повышения надежности векселей используется вексельное поручительство – аваль , который представляет собой банковскую гарантию , выраженную в форме подписи на лицевой стороне векселя. Авалист (кто дает поручение) отвечает в том же объеме, что и лицо, за которое он поручился.

Если трассант векселя хочет убедиться в том, что трассат будет платить получателю платежа в срок, он представляет вексель трассату или через банк для акцепта. Т.о., переводной вексель как таковой не имеет силы законного платежного средства, а является лишь «представителем» реальных денег, следовательно, должник (трассат), письменно подтверждая свое согласие произвести платеж по векселю, совершает акцепт тратты (пишет слово «акцептовано» и подписывается, проставляя дату). В этом случае трассат становится акцептантом векселя.

3. С 60-х годов XX в. в международных расчетах активно используются кредитные карточки. Кредитная карточка - именной денежный документ, дающий право владельцу приобретать товары и услуги с использованием безналичных расчетов. Преобладают кредитные карточки американского происхождения (Visa-international, MasterCard, American-Express и др.).

В конце XX в. 21,6 тыс. банков примерно 200 стран и территорий выпускали более 300 млн.

кредитных карточек Visa, 29 тыс. банков более 70 стран - 150 млн. MasterCard, система American-Express обслуживает _______около 100 млн. кредитных карточек по всему миру. Для их обработки используется компьютерная, электронная и космическая связь. Компьютеры банков и магазинов через телефон подключаются к центральным компьютерам системы, которые обрабатывают информацию.

5. Система платежей SWIFT

СВИФТ (SWIFT) - это общество международных межбанковских финансовых телекоммуникаций. Эта система была создана в 1973 году в Брюсселе представителями 240 банков из 15 стран. Цель - упрощение и унификация международных расчетов, ускорение передачи больших объемов информации при снижении вероятности возникновения ошибок. Сейчас в системе более 3700 финансовых институтов из 92 стран, ежедневный объем передаваемой информации - около 2 млн. сообщений. Доставка сообщений в любую точку земного шара происходит за 5-20 минут. Система характеризуется высокой степенью конфиденциальности и надежности. Общая стратегия развития СВИФТ: многопроцессорная обработка; возможности интеграции в другие сети; передача графической информации; модельное программное обеспечение; соответствие стандартам открытых систем.

Кроме системы СВИФТ существуют также другие системы платежей:

«Федвайр» - это система перевода денежных средств и ценных бумаг на крупные суммы. Система принадлежит Федеральной резервной системе США и управляется ею. Этой системой соединены между собой 12 федеральных резервных банков. Денежные переводы «Федвайр» используются, главным образом, для осуществления платежей, связанных с межбанковскими ссудами до следующего рабочего дня, операций по межбанковским расчетам, платежей между корпорациями и расчетов по операциям с ценными бумагами.