Отказать в принятии банковской гарантии. О возврате банковской гарантии

Банковская гарантия довольно специфическая сделка между исполнителем и банком, которая направлена на обеспечение интересов бенефициара.

На протяжении всего времени исполнения контракта соглашение находится у заказчика, но существуют причины, по которым гарантия может вернуться в банк.

Сущность

Банковская гарантия представляет собой инкремент, регулирующий отношения между тремя сторонами: исполнителем, банком и заказчиком. Составляется она в письменной форме банком, который гарантирует бенефициару выплату денежных средств, если исполнитель окажется недобросовестным, и не будет выполнять указанных по контракту требований.

По своей сути напоминает типовой договор, который прописывает все права и обязанности каждой стороны.

В данном случае, банк – это гарант, выступающий в роли посредника между бенефициаром и принципалом, и несущий ответственность за уплату гарантийных денег.

Бенефициар – заказчик, который получает либо товар (услугу), либо денежные средства за невыполнение условий контракта.

Принципал – поставщик, который при положительном исходе торгов, подписывает контракт и обязует выполнить все его условия. В противном случае, заказчик взыщет с банка гарантийную сумму.

Возможности возврата

Так как составление и подписание соглашения происходит только между принципалом и банком, соответственно в дальнейшем условия данного документа могут не подойти заказчику, и он попросту не захочет заключать контракт с исполнителем.

Варианты развития событий могут быть абсолютно разные. Рассмотрим, почему может произойти возврат банковской гарантии.

Специальные причины

Согласно п.23 ст. 378 ГК РФ, есть четыре основных причины, по которым может быть осуществлен возврат:

- Гарантийная сумма, которая была заявлена в соглашении, была выплачена заказчику в полном объеме;

- Срок действия гарантийного договора истек;

- Бенефициар отказывается от всех прав по соглашению и документ возвращается в банк;

- Письменный отказ бенефициара от собственных прав по соглашению и снятие с банка каких-либо обязательств по данному документу.

При этом, в первых двух случаях и в последнем соглашение на бумажном носителе может и не возвращаться в финансовое учреждение.

Общие причины

Следует принять во внимание, что на сделку между банком и исполнителем распространяются не только специальные нормы о гарантиях, но и законодательные правила.

По договору единственное правомочное лицо – это бенефициар, поэтому он практически всегда может вернуть банковскую гарантию и отказаться от своих прав.

Законодательно установлена для действия возврата определенная форма. Это либо возврат бумажного носителя соглашения в банк, либо рукописное письмо, образец которого должен быть в каждой финансовой организации.

Цель этого действия – придать стабильность правоотношений между сторонами.

Прекращение банковской гарантии происходит в следующих случаях:

- Передача отступного. Данная сделка происходит между тремя сторонами, чьи интересы она затрагивает. Производится выплата денежных средств или передача имущества;

- Совпадение гаранта и заказчика. Явление редкое, но имеет место быть;

- Новация. Трехсторонне соглашение, оговаривающее замену первоначальной сделки другой с иными требованиями;

- Невозможность выполнения гарантийных обязательств;

- Ликвидация финансового учреждения или заказчика как юридического лица.

Согласно закону, гарант обязан уведомить принципала о расторжении гарантийного соглашения, так как исполнитель может быть заинтересован в данном факте. Ведь банковская гарантия может содержать пункт о возврате вознаграждения, которое принципал уплатил банку.

Видео: Случаи при которых не осуществляется возврат

Виды возврата обеспечения

Все, кто участвуют в торгах, знают, что по 44-ФЗ, одним из условий является обеспечение заявки: либо денежными средствами, либо банковской гарантией. А что происходит с банковской гарантией, если контракт исполнен или наоборот, преждевременно расторгнут. Рассмотрим эти случаи подробнее.

Исполнение контракта

Классический вариант возврата ручательства при исполнении контракта.

Когда контракт исполнен и претензий у заказчика нет, а все договора о выполнении работ подписаны, документ о гарантийном соглашении может быть возвращен банку.

Расторжение контракта

Возврат ручательства при расторжении контракта тоже довольно часто встречающаяся ситуация. Происходит это по инициативе бенефициара, либо по обоюдному согласию всех сторон.

Важный момент данной ситуации – отсутствие претензий к исполнителю со стороны бенефициара. Если таковые имеются, то исполнитель обязан компенсировать убытки, понесенные заказчиком из гарантийных средств.

Одним из видов обеспечения является авансовый платеж. Так вот, если в соглашении указан данный факт, а исполнитель себя не оправдал и не выполнил условия контрактного договора (вследствие чего он был расторгнут), принципал обязан осуществить возврат авансового платежа по соглашению, либо за него это делает банк.

Замена обеспечения

Возврат банковской гарантии по причине замены происходит только, если стороны решили документ заменить денежными средствами. Данная процедура встречается редко, но тем не менее иногда происходит.

В одностороннем порядке это не делается, участие должны принимать все стороны соглашения. На практике часто встречается оборотный процесс, т.е. когда денежное обеспечение меняется на гарантию.

Существуют и такие случаи, когда банковская гарантия не возвращается:

- Победивший на аукционе уклоняется от подписи контрактного документа;

- Исполнитель нарушил нормы и правила закона о тендерах;

- Нарушены сроки изменения или отзыва заявки.

Порядок и срок возврата банковского обеспечения

Так как суть возврата гарантийного обязательства как бумажного документа ясна, рассмотрим, как осуществляется возврат обеспечения денежными средствами.

Обычно все условия такого рода должны быть прописаны в контракте.

Если все требования документа и самого заказчика выполнены, он обязан вернуть обеспечение исполнителю.

Какие шаги предпринимаются :

- Написание . Письмо должно содержать все необходимые реквизиты: наименование лица, учредительные и идентификационные данные, контактные данные (если исполнитель юридическое лицо); ФИО, паспортные данные,ИНН, банковские реквизиты, сумма гарантийного обеспечения (если исполнитель физическое лицо);

- Составление на основании предъявленного заявления;

- Сбор документов, подтверждающих полное исполнение контракта. Это могут быть копия государственного контракта, копия актов выполненных работ, копия платежного поручения.

- Перечисление гарантийного обеспечения на счет исполнителя. Перечисление производит Финансовое управление в течение трех дней.

В целом данная процедура занимает от 10 до 20 дней. Закон дает на это месяц. В случае просрочки выплаты гарантийного обеспечения, с заказчика взыскиваются штрафы, неустойки, пени.

Банковская гарантия и НДС

Условия банковской гарантии предусматривают выплату за клиента налога.

Возмещение происходит по следующему принципу:

- Сумма налогов, выплаченных компанией, возвращается на счет;

- Данные средства засчитываются при следующих выплатах НДС.

Кто имеет право на возмещение:

- Компании, выплачивающие налоги свыше того, что указано в законе о финансовых делах;

- Компания, которая прошла регистрацию больше трех лет назад;

- Компания, которая предоставила декларацию и банковскую гарантию.

Для того, что исполнитель получил возмещение по НДС, нужно чтобы:

- Гарантия была безотзывной;

- Соглашение было непередаваемое;

- Срок действия соглашения длился не менее 8 мес.

В случае правильного оформления и учета всех требований, возмещение возвращается в течение двух недель с момента подачи заявки.

Возможность отзыва гарантии

Сущность банковского ручательства – стабильность и неизменность. Этим оно привлекает и выигрывает перед задатком, имущественного залога, неустойки и т.п.

Обязательство гаранта не зависит от того как сложатся отношения у принципала и бенефициара, даже если в соглашении есть пункт со ссылкой на контракт. Гарантийный документ может быть отозван банком, если это условие прописано в соглашении.

Банк не может отозвать гарантию, если:

- Исполнитель выполнил все условия и требования контрактного соглашения;

- Стороны обоюдно изменили условия соглашения;

- Сделка признана недействительной;

- Исполнитель использовал полученные в качестве обеспечения средства не по назначению.

Исходя из перечисленного напрашивается вывод, что отозвать гарантию практически невозможно, если это не предусмотрено соглашением. В спорных ситуациях стороны приходят к консенсусу и уменьшают гарантийную сумму, но такое положение обычно не устраивает заказчика.

Как видим, вопрос о возврате банковской гарантии очень спорный и сложный. Здесь очень много подводных камней и тяжелых моментов. В любом случае, какая бы ситуация не возникла, на помощь придет и подобные ему нормативные акты.

Банковская гарантия давно себя зарекомендовала, однако по-прежнему существуют сложные моменты ее применения. Рассмотрим типичные ошибки участников закупки, заказчиков и банков, вступающих в правоотношения, связанные с использованием банковской гарантии и отказом в ее принятии.

Из этой статьи вы узнаете:

- получение банковской гарантии;

- срок действия банковской гарантии;

- отказ в принятии банковской гарантии;

- основания для отказа в приеме банковской гарантии;

- типичные ошибки участников закупки, заказчиков и банков при использовании банковской гарантии.

Исчерпывающий перечень оснований для отказа в принятии банковских гарантий закреплен ч. 6 ст. 45 Закона о контрактной системе. Также стоит указать на то, что заказчику, отказывающему в приеме БГ, необходимо совершить следующие действия:

- проинформировать в письменной форме или в форме электронного документа об отказе лицо, предоставившее банковскую гарантию , с указанием причин, послуживших основанием для отказа, - в срок, не превышающий 3 рабочих дней со дня поступления БГ (ч. 7 ст. 45 Закона о КС),

- сформировать и включить в реестр БГ сведения об отказе - в те же сроки (п. 12 постановления Правительства РФ от 08.11.2013 № 1005).

Для получения полного доступа к порталу ПРО-ГОСЗАКАЗ.РУ, пожалуйста, зарегистрируйтесь . Это займет не больше минуты. Выберите социальную сеть для быстрой авторизации на портале:

При этом согласно п. 17 Постановления № 1005 сведения, представляемые заказчиком для включения в реестр, не могут отличаться от информации, направленной заказчиком лицу, предоставившему банковскую гарантию.

Нормативно не закреплено, как именно должен быть оформлен такой отказ, однако решение об отказе точно не стоит принимать комиссии по осуществлению закупок - это должен сделать заказчик.

Стоит обратить внимание на то, что ГК РФ оставляет гаранту и принципалу значительную свободу в выборе тех или иных условий БГ (в частности, ст. 371, 372, 377 ГК РФ). Однако как Законом о КС, так и Постановлением № 1005 в редакции постановления Правительства РФ от 09.12.2014 № 1339 эта свобода в значительной степени ограничена с акцентом на интересах бенефициара. Как показало исследование, зачастую именно такой, «специальный» характер БГ, выдаваемых для нужд государственных, муниципальных закупок, не учитывается ни участником закупки, ни банком, что и приводит к отказу от приема БГ заказчиком.

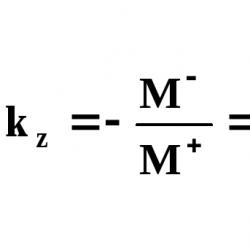

В таблице отражены выявленные основания для отказа в приеме БГ, а также приведено процентное соотношение оснований отказа; при этом в ряде случаев выявлялись сразу несколько оснований, поэтому количество оснований превышает 50 шт., а сумма процентных отношений - 100%.

Таблица. Основания для отказа в приеме банковской гарантии

| Основание для отказа | Частота, шт. | Частота, % |

| Некорректный перечень документов, представляемых заказчиком банку одновременно с требованиями об осуществлении уплаты денежной суммы по БГ | 16 | 32 |

| Отсутствие в БГ условия о праве заказчика на бесспорное списание денежных средств со счета гаранта, если гарантом в срок не более чем 5 рабочих дней не исполнено требование заказчика об уплате денежной суммы по БГ, направленное до окончания срока действия банковской гарантии | 13 | 26 |

| Некорректное установление сроков действия БГ | 12 | 24 |

| Основание не указано | 10 | 20 |

| Наличие в тексте БГ технических ошибок, опечаток | 7 | 14 |

| Некорректные сроки уплаты денежной суммы по БГ | 4 | 8 |

| Наличие условия о возмещении бенефициару убытков от действий принципала | 4 | 8 |

| Отсутствие в БГ условия о том, что расходы, возникающие в связи с перечислением денежных средств гарантом по БГ, несет гарант | 4 | 8 |

| Иные основания | 4 | 8 |

| Указание в БГ неверной денежной суммы | 3 | 6 |

| Наличие в БГ условия о том, что гарант не отвечает за невозврат принципалом авансовых платежей бенефициару | 3 | 6 |

| Включение условий об обязательном информировании гаранта бенефициаром | 2 | 4 |

| Нарушение требований к нумерации на всех листах БГ | 1 | 2 |

| Отсутствие в БГ указаний на обязательства принципала | 1 | 2 |

| Отсутствие в БГ указания на право заказчика по передаче права требования по БГ при перемене заказчика в случаях, предусмотренных законодательством Российской Федерации, с предварительным извещением об этом гаранта | 1 | 2 |

| Отсутствие в БГ отлагательного условия, предусматривающего заключение договора предоставления БГ по обязательствам принципала, возникшим из контракта при его заключении | 1 | 2 |

Отдельно обратимся к некоторым из перечисленных оснований.

Если, к примеру, взять некорректный перечень документов, представляемых заказчиком банку одновременно с требованиями об осуществлении уплаты денежной суммы по БГ, то в ходе исследования были выявлены его всевозможные вариации. Банки упоминают и контракт, и оригинал БГ, и расчеты суммы выплаты. При этом Постановлением № 1005 этот перечень утвержден исчерпывающим образом, а редакцией Постановления от 09.12.2014 № 1339 был введен прямой запрет на требование о представлении заказчиком гаранту документов, не включенных в перечень.

Неверное установление момента окончания срока действия БГ может быть связано с неточным пониманием участником закупки объемов обязательств, которые обеспечиваются. Действительно, одним из дискуссионных вопросов остается возможность обеспечивать гарантийные обязательства, которые могут быть весьма продолжительными. Так, в письме от 31.12.2014 № Д28и-2865 Минэкономразвития России выразило мнение о том, что обязательства исполнения контракта распространяются исключительно на срок действия контракта, а гарантийные обязательства по предмету исполненного контракта регулируются гражданским законодательством и не требуют дополнительного обеспечения со стороны поставщика (подрядчика, исполнителя), за исключением случаев, предусмотренных контрактом.

Стоит отметить, что в силу требований ст. 425 ГК РФ законом или договором может быть предусмотрено, что окончание срока действия договора влечет прекращение обязательств сторон по договору. Договор же, в котором отсутствует такое условие, признается действующим до определенного в нем момента окончания исполнения сторонами обязательства. Поэтому можно утверждать, что окончание срока действия контракта в общем случае позволит продолжить гарантийные обязательства, и, следовательно, появится необходимость их обеспечения. Непосредственно же Законом о контрактной системе какого-либо деления обязательств «по видам» не предусмотрено, а гарантийные обязательства поименованы в числе тех, за нарушение которых должна быть предусмотрена ответственность поставщика, исполнителя, подрядчика (ч. 6 ст. 34 Закона о контрактной системе). Подобные выводы сделаны и Минфином России в письме от 02.07.2014 № 02-02-07 /32132.

В этой связи участникам закупки стоит обратить отдельное внимание на окончание срока действия БГ.

В одной из изученных БГ было обнаружено условие о том, что «…обязательства гаранта перед бенефициаром по настоящей БГ прекращаются в случае прекращения действия государственного контракта в силу его досрочного расторжения или иного прекращения обязательств сторон государственного контракта по иным обстоятельствам». Очевидно, что такое условие противоречит ст. 378 ГК РФ, устанавливающей основания для прекращения БГ.

Самостоятельным вопросом остается начало срока действия БГ. В силу ст. 373 ГК РФ банковская гарантия вступает в силу со дня ее выдачи, если в гарантии не предусмотрено иное. То есть в общем случае гарантом могут быть предусмотрены какие-либо отлагательные условия либо сроки более поздние по отношению к моменту выдачи БГ, что, безусловно, способно ставить под удар интересы заказчика. Так, гарант, может оговаривать какие-либо действия заказчика, которые тот должен совершить, чтобы БГ начала свое действие. При этом не только может возрасти «нагрузка» на заказчика, но и сама БГ может оказаться оспариваемой, как это случилось в рамках дела № А40-46258 / 09-10-31 3 (банком была выдана БГ, действие которой начиналось после получения аванса принципалом).

Некоторыми экспертами в качестве ответа на вопрос о начале действия БГ приводятся требования п. 6 ч. 2 ст. 45 Закона о КС об отлагательном условии: БГ должна содержать отлагательное условие, предусматривающее заключение договора предоставления банковской гарантии по обязательствам принципала, возникшим из контракта при его заключении, в случае предоставления банковской гарантии в качестве обеспечения исполнения контракта. По мнению же автора, это требование имеет иное значение.

Обращает внимание на себя тот факт, что достаточно высок процент заказчиков, которые в нарушение требований уже упоминавшейся ч. 7 ст. 45 Закона о КС не указали в своих решениях причин отказа в приеме БГ.

Спорным видится следующее основание для отказа в приеме БГ, обнаруженное в той или иной интерпретации сразу в нескольких решениях заказчиков: «указанный срок возмещения гарантом в случае неисполнения (ненадлежащего исполнения) принципалом своих обязательств по контракту в соответствии с условиями настоящей банковской гарантии и контракта „в течение 10 рабочих дней“ противоречит ч. 3 ст. 45 Закона о контрактной системе».

Cрок выплаты по БГ прямо не установлен ни Законом о контрактной системе, ни Постановлением № 1005. Напротив, форма требования об осуществлении уплаты денежной суммы по БГ, утвержденная этим Постановлением, содержит поле для указания срока оплаты «в соответствии с условиями гарантии». А требование ч. 3 ст. 45 Закона о контрактной системе закрепляет право заказчика на бесспорное списание средств: оно, это право, может быть вовсе не предусмотрено заказчиком в документации, а будучи предусмотренным, может быть не использовано.

Наличие условия о возмещении бенефициару убытков от действий принципала в БГ существенным образом искажает саму суть этого обеспечительного инструмента. В соответствии с требованиями ч. 2 ст. 15 ГК РФ под убытками понимаются расходы, которые лицо, чье право нарушено, произвело или должно будет произвести для восстановления нарушенного права, утрата или повреждение его имущества (реальный ущерб), а также неполученные доходы, которые это лицо получило бы при обычных условиях гражданского оборота, если бы его право не было нарушено (упущенная выгода).

Специфика же БГ как инструмента обеспечения обязательства и состоит в том, что не требует фиксации каких-либо последствий нарушения порядка исполнения обязательств: для получения выплаты по БГ достаточно наступления случая такого нарушения, что и делает БГ столь привлекательной и относительно эффективной.

Сложно говорить о том, случайно или умышленно банками включаются в БГ такие «условия». В результате исследования, как видно из таблицы, было обнаружено 4 случая отказа в принятии БГ по этому основанию, и все эти случаи касались БГ, выданных одним и тем же банком - ОАО «Объединенный Кредитный Банк» .

В отношении наличия в БГ условия о том, что гарант не отвечает за невозврат принципалом авансовых платежей бенефициару, стоит сказать лишь следующее: оно может быть применено лишь в случае, если контрактом предусмотрена выплата аванса, - см. абз. 2 Перечня документов, предоставляемых заказчиком банку одновременно с требованием об осуществлении уплаты денежной суммы по БГ.

Нарушение требований к нумерации на всех листах БГ - «техническое» требование, которое появилось лишь во второй редакции Постановления № 1005. Участникам закупки и заказчикам стоит обратить на него пристальное внимание, т. к. какая-то часть БГ оформляется именно в письменной форме на бумажном носителе.

Таким образом, у участника закупки по-прежнему велик риск отказа от приема представленной им БГ вследствие совершения как технических, так и принципиальных ошибок. Безусловно, можно говорить и о небрежности банков, такие ошибки допускающих вольно или невольно. Высокое внимание участников закупки и заказчиков к составу БГ позволит в конечном итоге повысить «качество» этого финансового инструмента.

Банковская гарантия является сделкой между принципалом и гарантом. Эта форма договора направленна на обеспечение интересов третей стороны, которую представляет выгодоприобретатель. У каждой стороны, которая принимает участие в сделки, имеются собственные интересы. Так, гарант получает вознаграждение за предоставление обеспечения. Принципал получает гарантию , которая дает возможность вести дела по договорам тендеров. Пока действует документ, выгодоприобретатель пользуется его влиянием. Однако издатель, по желанию третей стороны, может получить возврат гарантии.

Деньги на кредит

Бенефициар не принимает участия в процессе составления текста гарантии, а также условий договора. Поэтому принципал самостоятельно заключает сделку с банком-гарантом. Если были допущены ошибки в оформлении документации, то бенефициар несет ответственность за это, а средства, которые он потратил на получение гарантирования, окажутся уплаченными излишне. Допускает составление гарантийной сделки, которая защищает интересы кредитора. Если между кредитором и должником не будет подписано соглашение, то бенефициарий может быть незаинтересованным в гарантии.

Причины прекращения обязательств учреждения финансирования

Прекращение действия банковского гарантирования возможно при следующих условиях:

- если заканчивается срок действия документа гарантирования ;

- если бенефициар получает сумму кредита в полном объеме;

- если выгодоприобретатель официально отказывается от своих обязательств;

- если бенефициар отказывается от своих прав, уведомляя об этом банк через освобождение от обязательств.

Прекращение действия гарантии по таким пунктам также не предвидит возвращение банковской гарантии как бумажного документа.

проценты и ставки по кредитам

Общие причины прекращения действия гарантии

Сделки между принципалом и финансовым учреждением является вторичным обязательством. Поэтому существуют общие причины для прекращения действия гарантирования, что зафиксировано законодательно.

Так, обязательства расторгаются полностью или частично при наступлении обстоятельств, предусмотренных договором. Односторонний отказ от обязательств является невозможным. Только выгодоприобретатель является управомоченным лицом, которое может произвести возврат гарантии. Цель процедуры возвращение бумажной гарантии – обеспечить выполнение требований обеих сторон договора. Тогда правоотношения получают стабильность.

По общим законодательным нормам, гарантия прекращает действовать в таких ситуациях:

- если передается отступной – денежная выплата или имущество (эта сделка заключается между тремя сторонами, которых она касается);

- если гарант и бенефициар совпадают в одном юридическом лице (это редкий, но возможный вариант);

- если вводятся новации, не предусмотренные заключенными документами по гарантированию;

- в случае, если выполнение обязательств стало невозможным;

- если гарант или выгодоприобретатель ликвидируются как юридическое лицо.

Принципала обязательно уведомляют, что произошло расторжение гарантирования. В этом он является заинтересованным. Ведь условия банковского гарантирования предусматривают, что принципал имеет право на полное или частичное возмещение по условиям вознаграждения гаранта, если бенефициар досрочно отказывается от предоставленного гарантирования.

Гарантия является самым надежным инструментом обеспечения, даже порука, залог, задаток не являются такими механизмами.

Ниже приведено полезное тематическое видео

:

По банковскому гарантированию законодательно установлено:

- обязательства банка не связаны с тем, как складываются отношения между выгодоприобретателем и должником; правило действует, если нет указания на ссылку к сделке;

- гарант имеет право отзывать гарантию, если такой документ предусматривает эту возможность.

Нижеупомянутые причины не могут становиться условиями отзыва гарантии:

- если принципал не выполнил или выполнил частично обязательства;

- если стороны меняют путь первичных правоотношений;

- если сделка, обеспеченная гарантией, признается недействительной;

- если должник использовал полученные от кредитора средства не по назначению.

Таким образом, отзыв банковской гарантии в большинстве случаев является невозможным. Финансовое учреждение может иметь на это право, если такие условия прописаны в договоре. В некоторых случаях может идти речь о не полном отзыве, а об уменьшении суммы компенсации. Эти условия полностью нивелируют ценность банковского гарантирования и приветствуются стороной бенефициара.

Статьей 378 ГК РФ предусмотрены четыре специальных основания прекращения обязательства гаранта перед бенефициаром.

1. Банковская гарантия прекращается «уплатой бенефициару суммы, на которую выдана гарантия». Момент уплаты определяется по правилам об исполнении денежного обязательства.

Поскольку денежное обязательство должно быть исполнено в месте нахождения (жительства) кредитора (ст. 316 ГК РФ), оно не может быть исполнено ранее, чем платеж достигнет указанного места. При исполнении денежного обязательства путем безналичных расчетов местом нахождения (жительства) кредитора практика считает место нахождения счета, на который должен быть зачислен платеж. При этом денежное обязательство считается надлежаще исполненным в момент зачисления суммы платежа не на расчетный счет бенефициара, а на корреспондентский счет банка, в котором открыт указанный бенефициаром счет.

Если по банковской гарантии осуществлялись частичные платежи, они суммируются до достижения суммы, указанной в гарантии.

Сумма, на которую выдана гарантия, - это сумма, которую может потребовать от гаранта бенефициар, т.е. сумма основного долга, поэтому суммы санкций, взыскиваемые с гаранта, в частности, за просрочку платежа, в нее не включаются.

2. Банковская гарантия прекращается «окончанием определенного в гарантии срока, на который она выдана».

Поскольку закон не ограничивает число возможных обращений бенефициара к гаранту, обоснованный отказ от удовлетворения требова-ния не прекращает обязательство гаранта. Требование может быть предъявлено вновь до истечения срока банковской гарантии..Волошина М. Банковская гарантия: понятие и правовая природа // Юрист и бухгалтер. - С. - Пб.; АПБ-НАУКА, 2003. - №2. - С.45.

Если заявленное в срок требование было отклонено в порядке п. 2 ст. 376 ГК РФ, повторное его предъявление может иметь место и за пределами этого срока. Это объясняется тем, что в описываемой ситуации оплате будет подлежать не новое требование, а первоначально заявленное, но отсроченное исполнением требование.

3. Банковская гарантия прекращается «вследствие отказа бенефициара от своих прав по гарантии путем письменного заявления об освобождении гаранта от его обязательств». Отказ бенефициара - односторонняя правопрекращающая сделка. Ее правовой эффект (прекращение обязательства между бенефициаром и гарантом) не зависит от того, у кого находится банковская гарантия, в частности от возврата ее подлинника гаранту. Поскольку иное не предусмотрено законом, таким путем можно отказаться от прав по любой гарантии, включая гарантию, выданную на предъявителя. Олейник О.М. Банковская гарантия и проблемы ее применения // Хозяйство и право. 1996. - №1. - С.64.

На практике в гарантии иногда включают положение о том, что при отказе бенефициара от прав по гарантии подлинник документа должен быть возвращен гаранту. Это условие имеет скорее «психологическое», чем юридическое значение. Банковская гарантия, не будучи ценной бумагой, не является воплощением прав, а потому факт ее нахождения у третьего лица не влияет на правовую силу сделки, прекращающей обязательство гаранта. Рассказова Н.Ю. Банковская гарантия по российскому законодательству. - М.: Статут, 2005. - С.107.

4. Банковская гарантия прекращается «вследствие отказа бенефициара от своих прав по гарантии и возвращения ее гаранту». Это правило (подп. 3 п. 1 ст. 378 ГК РФ) нуждается в специальном толковании. Если в данном случае речь идет о прекращении банковской гарантии путем совершения двух действий - письменного отказа и вручения гаранту подлинника гарантии, то не ясна цель введения этого правила, поскольку в силу положения, рассмотренного выше (в ст. 378 ГК РФ это соответственно подп. 4 п. 1), письменный отказ бенефициара от прав по гарантии имеет правовой эффект независимо от возвращения гаранту самого документа. Таким образом, смысл рассматриваемого пункта следует видеть в том, что возврат подлинника гарантии бенефициаром признается отказом от прав по ней. Правопрекращающая сделка в данном случае совершается в форме конклюдентных действий.

Передача банковской гарантии гаранту может иметь место в силу разных причин (для внесения в ее текст изменений, в связи с заключением договора хранения, по ошибке и т.д.). Для того чтобы устранить сомнения в спорных случаях, целесообразно установить презумпцию того, что возвращение бенефициаром банковской гарантии гаранту до истечения срока гарантии означает отказ от прав по ней. В связи с этим следует уточнить редакцию подп. 3 п. 1 ст. 378 ГК РФ.

К банковской гарантии применимы общие нормы ГК о прекращении обязательств, поскольку их действие не исключается специальными правилами ст. 378 ГК РФ. Указанная статья лишь дополняет общие положения. В частности, обязательство гаранта может быть прекращено зачетом встречного однородного требования к бенефициару, новацией, предоставлением бенефициару отступного. При этом следует исходить из того, что бенефициар, получая удовлетворяющее его предоставление, достигает своей цели, вследствие чего основное обязательство прекращается в сумме заявленного бенефициаром требования.

Обязательство гаранта не может быть прекращено лишь невозможностью исполнения (ст. 416 ГК РФ). Дело в том, что обязательство гаранта - денежное обязательство, и его предметом являются деньги и денежные средства. Деньги являются вещами, определенными родовыми признаками. Денежные средства на счетах в различных банках также можно рассматривать как род, состоящий из взаимозаменимых объектов. Подтверждением тому, в частности, является норма ст. 401 ГК РФ: к обстоятельствам непреодолимым не относится «отсутствие у должника необходимых денежных средств», поэтому на обязательство га-ранта распространяется правило «genus perire no№censetur» - род не прекращается.

Обстоятельства, с которыми ст. 378 ГК РФ связывает прекращение банковской гарантии, касаются отношений между гарантом и бенефициаром и не могут быть известны принципалу (за исключением истечения срока гарантии). Тем не менее, этот вопрос затрагивает его интересы, поэтому закон обязывает гаранта уведомить принципала о прекращении банковской гарантии. Неисполнение этой обязанности влечет ответственность в виде возмещения убытков.

Далеко не все просьбы о выдаче банковской гарантии удовлетворяются банком. И хотя срок принятия решения может составлять всего один день, это вовсе не означает, что банк проводит проверку предоставленной информации поверхностно.

Безусловно, у каждого банка существуют свои методы проверки данных. Но при этом все они достаточно эффективны для выявления ложных сведений, а их применение не занимает много времени. Так что заявленного срока вполне достаточно чтобы не только выяснить истинные данные, но и провести анализ финансового положения соискателя.

Неправдивость поданных данных

Для получения гарантии соискателем подаются в банк учредительные документы, финансовые и бухгалтерские отчеты за определенный период, а также сведения об учредителях. Проверке поддаются не только сведения о юридическом лице, но и об его собственниках. Собственники проверяются на предмет участия в других компаниях, которые ранее были обозначены банком как неблагонадежные.

Если во время проверки будет выявлено, что заявленные сведения не отвечают действительности, то это прямая дорога к получению отказа в выдаче гарантии. Даже формальные ошибки считаются недопустимыми.

Обнаруженные неточности тоже не в пользу соискателя. Если речь идет о выдаче гарантии без обеспечения, то соискателю будет предложен вариант с дополнительным обеспечением в виде залога или депозита.

Банк при принятии решения также учитывает условия основного контракта, по которому требуется обеспечение исполнения обязательства. Тут проверяется, сможет ли соискатель вообще стать стороной по договору. Например, есть ли у него соответствующая лицензия и разрешение на проведение деятельности, предусмотренной сделкой. Или соответствует ли он требованиям, предъявляемым к участнику тендера.

Несоответствие финансовых показателей требованиям банка

Рассматривая финансовые показатели, банк уделяет внимание соизмеримости активов компании сумме, для которой берется обеспечение. Если компания хочет взять на себя обязательство, значительно превышающее ее стандартные контракты, то для банка это связано с повышенным риском, и поэтому может быть неприемлемо.

Здесь свою положительную роль может сыграть и деловая репутация фирмы, которая зарабатывалась годами. Компания, показывающая стабильные финансовые результаты из года в год, не будет подписывать контракт, условия которого заранее невыполнимы. Предоставив банку твердые обоснования своей позиции, компания уменьшает шанс получения отказа в выдаче гарантии.

Несоответствие требованиям банка для получения гарантии

Если компания ведет свою деятельность на протяжении срока, меньшего, чем требует банк, то вряд ли ей будет дан положительный ответ. Чтобы сделать вывод о целях, преследуемых компанией, необходимо проанализировать данные о ней за существенный срок, как минимум - за год. Если же компания только зарегистрирована, то о лимите доверия к ней со стороны банка и речи быть не может.

Отсутствие средств или иного имущества для дополнительного финансового обеспечения, которое требуется от компании для получения гарантии, автоматически служит причиной для отказа. Также, как и непредставление полного пакета документов.

Банковская деятельность далека от благотворительности, поэтому все лица, претендующие на банковские денежные средства, проходят строгую проверку. И если хоть один документ вызовет недовольство, то это может привести к отказу банка в удовлетворении просьбы соискателя. Хотя банкам и выгодно продавать свои гарантии, то они не идут на неоправданный риск.

Чтобы быстро и просто получить , предлагаем обратиться к нам!